君实生物:除了PD-1,还有什么“惊喜”?

君实生物:除了PD-1,还有什么“惊喜”?2018年12月17日,将核心产品特瑞普利(Toripalimab)单抗注射液(商品名:拓益)推动上市后,君实生物好好地享受了一把“国产P

2018年12月17日,将核心产品特瑞普利(Toripalimab)单抗注射液(商品名:拓益)推动上市后,君实生物好好地享受了一把“国产PD-1开局人”的赞誉,并开始将马力集中在拓益的其他适应症开拓以及其“二把手”产品UBP1211上。

尽管在2019年,君实生物净亏损4.5亿元,但基于拓益还算可观的5.27亿元销售额,行业对其的这位国产PD-1开拓者的期待不减。截至2月25日收盘,其市值保持在200亿港元之上。

不过,君实生物并不享受业界给的强“PD-1”标签。“君实生物不仅仅是一个PD-1的公司,也是一个免疫治疗的公司,一个大分子抗体的公司。”君实生物执行董事、首席执行官李宁在一次媒体采访中如是说道,给这家公司增添了一丝神秘色彩。

抛开明星产品,君实生物究竟还能带给我们多少惊喜?

始于资本运作,发于PD-1

君实生物是一家实打实的“创新药企”。这是其屡次受到资本青睐的条件,也是其乘上港股上市改革“春风”的一个重要原因。

此前,君实生物已经融资近50亿元,若此次成功冲击科创板上市,其将再获得27亿元的资金。但对于频频向资本市场伸出触角的君实生物,行业人士并不总是唱好,有人以其巨额的亏损为例抨击:君实生物常年靠资本续命,亏钱亏到手抽筋。

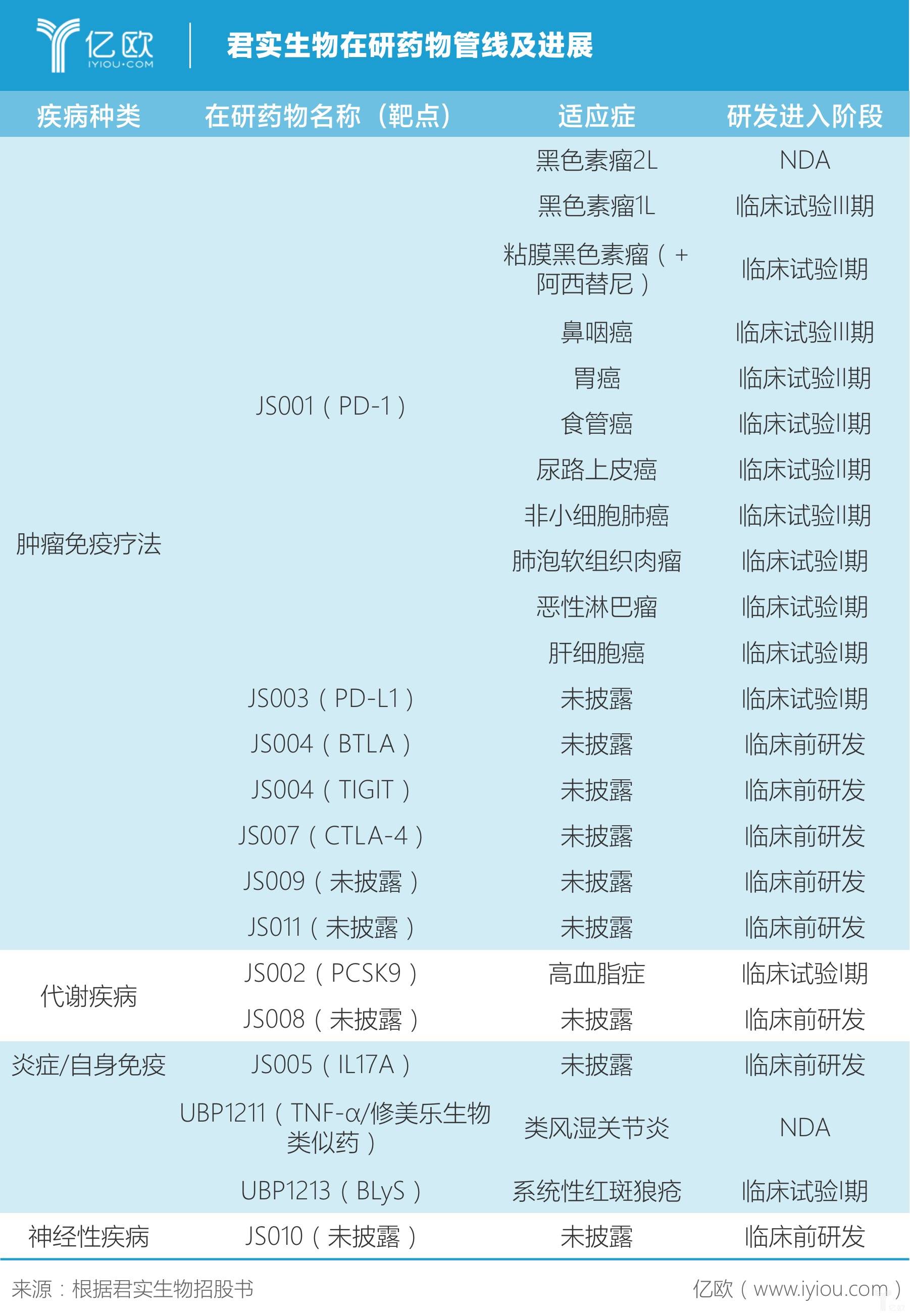

不过,君实生物产品管线的丰富度似乎给出了解释。据其在科创板提交的招股书显示,在君实生物的研发管线中,有4大病种、13个在研药物、23个适应症处于开发阶段。有5个生物药品正在临床阶段,8个处于临床前研究。其中,肿瘤免疫疗法是君实生物管线布局的重点。

虽然新三板市场的流动性不如A股那么强,但还是给年轻的君实生物带来了第一个发展契机。根据企查查数据显示,君实生物挂牌新三板后,完成了6次定向增发,其中投资方还包括高瓴资本等头部机构。

在资金的支持下,君实生物的管线拓展和产品也实现跨步。在其2015年挂牌新三板之时,仅涉及六个立项药品,包括用于黑色素瘤、非小细胞肺癌、胃癌和肾细胞癌的PD-1,用于实体瘤癌症的双特异性抗体和单抗,用于高血脂症的抑制剂,涉及自身免疫性疾病治疗的抗体药物,以及骨质酥松类药物。还未涉及神经性疾病及生物类似药,且大部分处于临床前研究阶段。

2016年伊始,君实生物便拿到其抗PD-1单抗临床实验批件,适应症即包括其后来通过上市审批的黑色素瘤。

有了资金支持的君实生物,底气更足。在君实生物于港交所敲锣的前一周,其特瑞普利单抗注射液(适应症为黑色素瘤)正式获批上市,成为我国首个上市的国产PD-1。彼时有评论称,或许因为这手牌,君实生物成为港交所未盈利生物医药企业中没有破发的“幸运儿”。

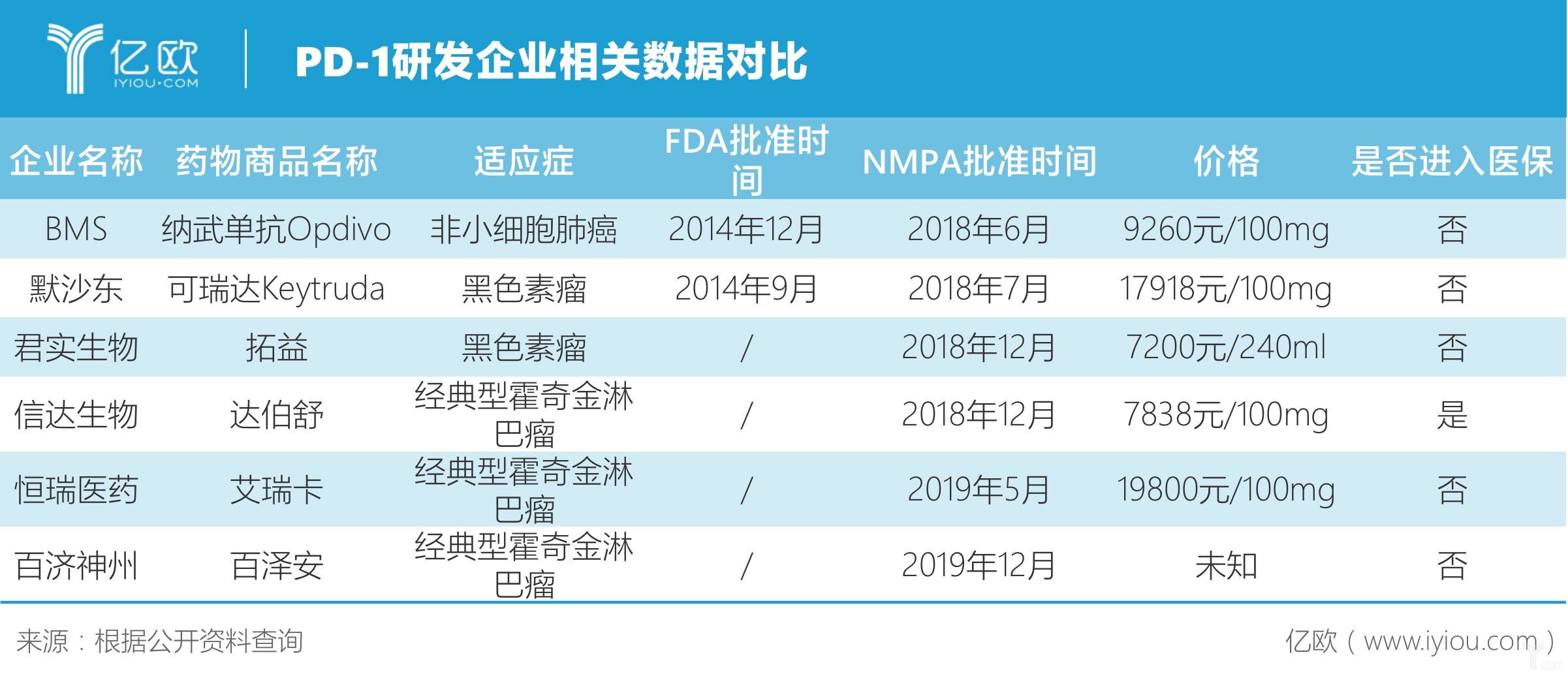

更让人眼红的是,不仅在上市时间上超车早于提交上市审批的信达生物PD-1,还以几乎只占二分之一的价格碾压了当时的“K药”。

上市后,君实生物多次与行业伙伴发起援助项目,希望更快获得市场。2019年1月,其曾和北京白求恩公益基金会合作、咚咚肿瘤科等机构合作发起援助项目,患者援助后实际治疗费用不到10万元/年。

根据天风证券研究数据,国内PD-1药物潜在市场空间超过500亿元。若按照这一测算结果,走量路线的“拓益”虽然单价不高,但其上市7个月的销售额就已经拿下了1%左右的国内市场份额。

不过,尽管已有药物上市,君实生物的“烧钱”还仍将继续。在国内PD-1的药物江湖的恒瑞医药、百济神州、信达生物等实力强劲选手都扭紧了弦。虽然君实生物在上市速度上略胜一筹,但是在适应症拓展上,其压力不小。

根据公开资料显示,目前恒瑞医药、百济神州的PD-1均已经开启了肺癌、肝癌和食管癌的3期临床实验,但君实生物的肺癌和食管癌仍处在2期临床阶段,肝癌则处于临床1期阶段。

要赶超上统一赛道的对手,不可避免需要大量资金支持研发投入。现在看来,君实生物的资本运作之路,虽然争议不断,但势必还要继续走下去。

下一个“修美乐”?

君实生物可能再次打造“PD-1”效应的机会,落脚在了生物类似药UBP1211身上。

这个以TNF-α为靶点的生物类似药,是君实生物除了PD-1、PD-L1外,临床实验进展最快的项目。根据最新消息,NMPA已经在2019年11月受理了UBP1211的上市申请。

在进入临床试验的速度上,君实生物再次占了上风。2016年5月,UBP1211通过NMPA的临床试验批准,这是国内首批获批的修美乐生物类似药之一。

提到修美乐,在全球研发自身免疫性疾病市场里,这个药物的名号早已响当当。其是达木单抗注射液的原研药,由美国生物企业艾伯维公司开发,在2002年通过FDA审批上市,此后便在市场份额上一路驰骋。数据显示,修美乐已经连续7年在全球销量居首,2018年,其销售额为199.36亿美元,修美乐也因此被冠以“药王”的称号。

不过,一直到2019年进入医保,“药王”修美乐中国市场的表现不如预想中的那么好。

2018年,修美乐在国内的中位中标价是7586元/支,对于自费用户来说,这样的价格无疑是高昂的。那一年,修美乐在中国的使用患者还不足5000人。

但在国际市场蝉联多年销冠的艾伯维,显然不甘于这样的成绩,它也开始啃起支付这块“硬骨头”。2019年起,修美乐在多个省市接连爆出主动降价的消息,降幅最高到60%左右。在11月,修美乐成功以单只1290元的医保支付标准价挺进国家医保目录。

这对于国内诸多瞄准修美乐生物类似药的企业来说,并不是个利好的消息,因为修美乐的大幅降价意味着它们面临更大的市场销售压力。

巧合的是,国内首个修美乐生物类似药、百奥泰的阿达木单抗注射液(商品名:“格乐立”)在2019年11月获批上市后,火速完成医保谈判,以更快速抢占市场。亿欧大健康查询山东省药品集中采购网及海南医药集中采购平台的报价,格乐立的报价均不高于1200元。

海正药业的加入让这场战役升温,其研发的阿达木单抗注射液(商品名:安健宁)在当年12月9日获批上市,依据药品价格315网数据,安健宁的报价在1150元/支。

对于君实生物来说,除了丰富其抗炎症药物的产品线,切入生物类似药能够摊薄其药物研发风险,而以自身早前打下的技术基础,生物类似药走向商业化的速度也会比创新药快不少。

根据UBP1211的I期及III期研究结果,UBP1211与修美乐在理化结构及生物功能有着结构相似性及可比较功能性——通俗点说,在治疗中度至重度类风湿性关节炎患者方面,这两者拥有相似药效、安全性及免疫原性。

要成为下一个“修美乐”指日可待。不过,除了格乐立和安健宁,对“修美乐”市场份额虎视眈眈还不止君实生物一家。

目前,国内已有五种修美乐生物类似药进入III期临床试验,百奥泰、海正药业、信达生物、复宏汉霖都已经入局,并且包括君实生物在内,已有四家企业提交了NDA上市申请,另外还有药物处于临床I、II期的企业15家,竞争尤其激烈。

可见,君实生物所面临的生物类似药市场机遇是巨大的,它赢在了起跑线,但不可忽视的是,背后还有更多的激烈竞争在等待它。

生物类似药“混战”,免疫疾病存蓝海

君实生物还在继续扩大布局范畴。2019年6月,君实生物以9000万元从华奥泰生物手中拿下阿瓦斯汀单抗生物类似药,以完善其抗肿瘤药生产线。

生物类似药是否确实如此诱人?

从修美乐获批的中度至重度类风湿关节炎、强直性脊柱炎及银屑病这三大适应症来看,亦可以理解为何这一领域生物类似药成为了香饽饽。2017年,中度至重度类风湿关节炎患者数量就已达到约415万人,而中度至重度银屑病及类风湿关节炎患者数量分别为336万人及191万人。

不止免疫疾病,近些年来,随着越来越多高新技术人才回流、研发技术的提升,生物类似药已经成为国内药物研发大潮中的又一个抢手领域。其同时具备创新药的高毛利和仿制药的低费用,而利润甚至可以超过创新药。

不过,需要注意的是,生物类似药并非单纯的“仿制药”。与化学药物不同,生物药需要通过细胞或生物体合成,分子结构复杂,性质易变、难以标准化,平均研发时间也比化学药物长3-5年。而生物类似药一旦研发成功,在质量、安全性和有效性上可以达到与原研药类似的效果。

重磅原研药成为了生物类似药的核心追逐对象。因前者大多在市场形成了极好的销售反馈,同时又面临专利悬崖的境地,这为生物类似药腾出了不小的发展空间。

援引弗若斯特沙利文研究数据,2018年至2023年原研生物药市场规模的年复合增长率为9.0%,而同期全球生物类似药能达到50%以上。

在快速增长的市场份额下,已有复宏汉霖、康宁杰瑞、齐鲁制药企业加入“混战”。2019年2月25日,复宏汉霖的利妥昔单抗注射液(HLX01)正式获得国家药品监督管理局批准,打响了国内生物类似药的第一枪。

纵观现有研发阶段和已上市的生物类似药,大多集中在阿达木单抗、英夫利昔单抗、依那西普、利妥昔单抗、贝伐珠单抗、曲妥珠单抗等专利已经过期或即将过期的单抗品种上。2019年,全球生物药销量TOP10中,就有五种单抗类药物,阿达木单抗不出意外地继续稳居榜首。这也暗示出了免疫疾病生物类似药背后现存的蓝海。

究其原因,与免疫性疾病自身的疾病特性有关。以类风湿关节炎为例,这一疾病的致残率极高,而这也是造成我国人群丧失劳动力的主要病因之一。数据显示,目前在中国约有500万类风湿关节炎患者,这一疾病的2年致残率能达到50%,3年致残率高达70%。劳动力与国家经济发展挂钩,该药物的价值之一体现于此。

除此外,国内免疫疾病生物类似药的竞争情况没有肿瘤领域激烈,竞争市场还未饱和。“免疫疾病用药市场在中国处于起飞状态,但已经是全球最大的医药市场之一。”易凯资本董事总经理张骁曾经对亿欧大健康表示,中外强烈的发展境况对比也表明,这一领域“有得玩”。

国家政策也是频频放出利好。2015年2月,CDE首次明确了生物类似药的定义,此后,关于生物类似药的管理也逐步走向正轨。2017年12月,国家发改委在《增强制造业核心竞争力三年行动计划(2018-2020年)》中明确“生物类似药为高端药品”。鼓励市场潜力大、临床价值高的专利到期,首家化学仿制药和生物类似药的开发及产业化。

至于君实生物是否能够借着“二把手”UBP1211打赢扭亏战,一位行业人士表示“还不确定”,这不仅依赖于PD-1药物“拓益”是否会有持续给力的市场表现,还要看君实生物未来是否将更多心思倾斜到医保支付层面,以及PD-1其他适应症开发的速度。因为在UBP1211上市后,它的“难题”还会比现有的要多。

-

解构Genmab:收入增长77.4%,丹麦这家生物上市公司在如何推进抗体药物研发?2020-03-02

-

生物科技公司赛恩贝获松禾资本战略投资?2020-03-02

-

海尔生物求变:低温存储国内第一,押注物联网重整产业2020-02-28

-

【生物医药日报】钟南山:新冠病毒的来源仍不清楚;韩国口罩网购价格涨六倍2020-02-28

-

专注于疫苗领域,华诺泰生物获天使轮融资2020-02-28

-

蚂蚁金服立项“生物特征识别多模态融合”2020-02-27

-

【生物医药日报】赛业生物完成2.85亿B轮融资;石药集团孟鲁司获注册批件2020-02-27

-

赛业生物疫情中强势逆袭,成功完成2.85亿人民币B轮融资2020-02-26

-

病原微生物测序企业予果生物获得近亿元融资,北极光创投投资2020-02-25

-

清华大学:贻贝启发的天然双网络水凝胶及在生物3D打印中的应用2020-02-25

-

【生物医药日报】国家药监局已应急审批通过3家企业3个新型冠状病毒检测产品2020-02-25

-

君赛生物宣布完成数千万元Pre-A轮融资,用于TIL细胞疗法研发2020-02-21

-

横琴母基金备案成立,重点投资生物医药上下游优质资产2020-02-18

-

新冠病毒治愈患者抗体有效 中国生物治疗性新冠特免血浆制品投入临床2020-02-14

-

应对未来竞争与风险,美国发布《保护生物经济》报告2020-02-13