神通科技IPO扩产:存货周转率低于同行 ?

神通科技IPO扩产:存货周转率低于同行 ?5月16日,神通科技集团股份有限公司(以下简称“神通科技”)首次公开发行股票招股说明书,拟在上海证券交易所上市。本次拟公开发行股票不超过8

5月16日,神通科技集团股份有限公司(以下简称“神通科技”)首次公开发行股票招股说明书,拟在上海证券交易所上市。本次拟公开发行股票不超过8000万股,不低于发行后总股本的10%。发行后总股本不超过42,000万股,本次发行全部为新股发行,不涉及老股转让。

投资者们注意到,神通科技存在毛利率波动、资产负债偏高、客户集中度上升、存货规模扩大及产能消化之难等问题。针对上述问题,中国资本观察发函至神通科技董秘信箱进行采访,截至发稿,未收到相关回复。

产能消化能力存疑

神通科技的主营业务为汽车非金属部件及模具的研发、生产和销售,主要产品包括汽车动力系统部件、饰件系统部件和模具类产品等。其中,动力系统部件包括进气系统、润滑系统、正时系统等产品,饰件系统部件包括门护板类、仪表板类、车身饰件等产品。

神通科技此次募集资金共计7.08亿元人民币,用于汽车内外饰件扩产项目、汽车动力产品扩产项目、汽车高光外饰件扩产项目、汽车智能产品生产建设项目、研发中心建设项目以及补充流动资金。

(来源:招股书)

神通科技招股书披露,汽车内外饰件扩产项目达产后将新增年产2000万件汽车内外饰件的生产能力;汽车动力产品扩产项目达产后将新增年产2000万件动力产品的生产能力;汽车高光外饰件扩产项目达产后将新增年产600万件高光饰件产品的生产能力;汽车智能产品生产建设项目达产后将新增年产25万件智能产品的生产能力。

针对上述新增产能,中国资本观察并未在其招股书中看到可预期的客户以及订单签约来消化这些新增产能。

值得注意的是,报告期内,神通科技的存货规模却在不断扩大。2016年-2018年,神通科技的存货账面价值分别为3.00亿元、3.12亿元、3.31亿元人民币,占各期总资产比例分别为19.58%、17.29%、17.55%。由此可见,神通科技不仅期末存货金额较大,且是逐年增长的状态。

反观神通科技的存货周转率却并不乐观,2016年-2018年,神通科技的存货周转率分别为3.91、3.88、3.81,呈现出下降趋势。而且,同行业上市公司各期存货周转率的平均值都近5.00,超出神通科技现有水平。

与此同时,神通科技的客户集中度也在不断上升。2016年-2018年,神通科技向前五大客户的销售占比分别为78.21%、82.26%以及84.04%。对此,神通科技表示:“如果未来下游主要客户与公司合作模式发生变化,或者下游客户自身经营发生不利变化而减少对公司的采购,将对公司生产经营和盈利产生不利影响。”

偿债能力指标偏低

招股书显示,2016年-2018年,神通科技的营业收入分别为14.40亿元、16.90亿元、17.56亿元人民币;同期的净利润分别为1.24亿元、1.65亿元、1.40亿元人民币。可以看出,报告期内,神通科技的净利润与每年增长的营业收入的变化趋势并不一样,而是上下波动的状态。

与净利润变化相一致的是,神通科技近年来的毛利率也是起起伏伏,并不稳定。报告期内,神通科技的主营业务毛利率分别为23.72%、25.73%及25.34%。神通科技在招股书中表示:“受下游客户对产品价格调整及采购数量变动的影响,加之主要原材料塑料粒子易受宏观经济环境等客观因素影响,公司毛利率存在波动风险。”甚至神通科技认为公司如不能提高议价能力或者降低生产成本,未来盈利能力或有下降风险。

而目前来看,神通科技的盈利能力也并不突出。2016年-2018年,神通科技的加权平均净资产收益率分别为34.39%、27.96%、20.50%,明显呈现下滑趋势。

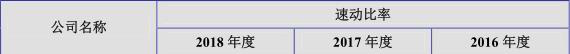

除却盈利能力的不足,神通科技的偿债能力亦使投资者们有些担忧。报告期内,神通科技的流动比率分别为0.94、1.00、0.97;速动比率分别为0.63、0.69、0.67。与同行业上市公司的平均值相比都明显较低。

注:流动比率对比表(来源:招股书)

注:速动比率对比表(来源:招股书)

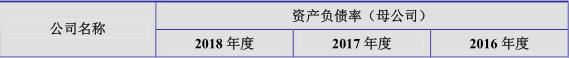

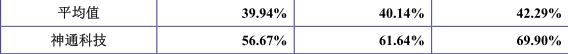

同时,神通科技母公司在报告期各期末的资产负债率分别为69.90%、61.64%、56.67%,而同行业上市公司各期的资产负债率平均值只在40%左右,神通科技远超该数值。

注:资产负债率对比表(来源:招股书)

对于偿债能力指标偏低这一问题,神通科技在招股书中表示:“随着公司产销规模扩大,如果上游供应商收紧信用政策或下游客户延长付款期限,亦或不能及时进行融资,将使公司面临短期偿债风险。”

而神通科技也认为,此次发行上市后,将提高公司融资能力,改善公司资本结构,提高公司偿债能力。

-

智能制造 感受科技带来的魅力2019-06-06

-

CICV2019在亦庄召开,芯驰科技携系列汽车智能芯片登场2019-06-06

-

比尔盖茨预言成真 创米科技开启“全屋安全”智能时代2019-06-06

-

谷歌、苹果等面临反垄断调查,特朗普为何盯上自家科技巨头?2019-06-06

-

希捷科技交付业界首款16TB 银河企业级硬盘,并将酷狼NAS硬盘容量提升至16TB2019-06-05

-

wimi微美云息\旷视\商汤\依图科技TOP10视觉AI拼接算法2019-06-05

-

小米连续第二日回购股票 耗资近2亿港元2019-06-05

-

长虹C&C潮TV,多项黑科技让未来的想象成为现实2019-06-05

-

极飞科技发布植保无人机领域首份企业社会责任报告2019-06-05

-

正业科技进行内部股权转让 1万元收购东莞炫硕2019-06-05

-

再生医学公司Orthocell完成737万美元IPO融资,开发天然胶原组织再生医疗设备2019-06-05

-

科技“神器”助阵 广西贺州天更蓝2019-06-05

-

跨过AI的“死亡之谷”,灵伴科技如何领军人机融合?2019-06-05

-

重庆壁山鸣笛抓拍是什么原理? 其高科技权威解答来了2019-06-04

-

华米科技与高通达成合作 将推eSIM穿戴新品2019-06-04