十年营收增长停滞,中兴通讯如何重振?

十年营收增长停滞,中兴通讯如何重振?作者孙不悟空,在雪球设有同名专栏。本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。2011年,中兴营收863亿,华为2039亿,

作者孙不悟空,在雪球设有同名专栏。本文系基于公开资料撰写,仅作为信息交流之用,不构成任何投资建议。

2011年,中兴营收863亿,华为2039亿,一倍的差距。

2020年,中兴营收1015亿,华为8914亿,八倍的差距。

作为共同起步于上世纪80年代的伙伴,中兴(SZ:000063)这个曾经与华为其名的通信老大哥,近十年营业收入增长几乎停滞,利润寥若晨星,千亿级别的营收扣非净利却从没有超过30个亿,制裁风波后更是节奏不断。

适逢5G大规模建设,因此本文将研究中兴各业务情况、发展受限的原因,讨论在未来中兴重振雄风的可能性。

目录:

一、5G设施建设正值高峰期

二、设备商四大龙头格局稳定,华为中兴相对占优

三、与华为同路不同命

四、三大业务情况各有不同,多元化发展受限,盈利能力堪忧

五、中兴的管理层变迁与两次制裁

六、技术研发成果显著,但仍存两大隐患

七、中兴的未来:稳中求进,难有破局之道

01

5G设施建设正值高峰期

每一代的网络科技浪潮,都是一个先网络建设,辅以终端普及,而后推动内容与应用上量的过程。

具备近十倍于4G的网速提升,结合5G手机、可穿戴设备、VR虚拟现实设备、新能源汽车等丰富的终端,5G时代将会在未来5-10年带来包括VR/AR游戏、无人驾驶、健康医疗、工业互联网、人工智能等多样化应用的爆发。

而5G通信网络的建设是新一代网络科技浪潮的开始,又作为我国“新基建”之首,意义重大,理所应当走在最前端。

根据中国信通院估算,5G建设分为三个阶段,对整体经济拉动将达到万亿级别。

看得太远就对应着太大的不确定性,我们聚焦2021-2025年,即前两个阶段,靠政策和业务发展需要驱动运营商投资建设。

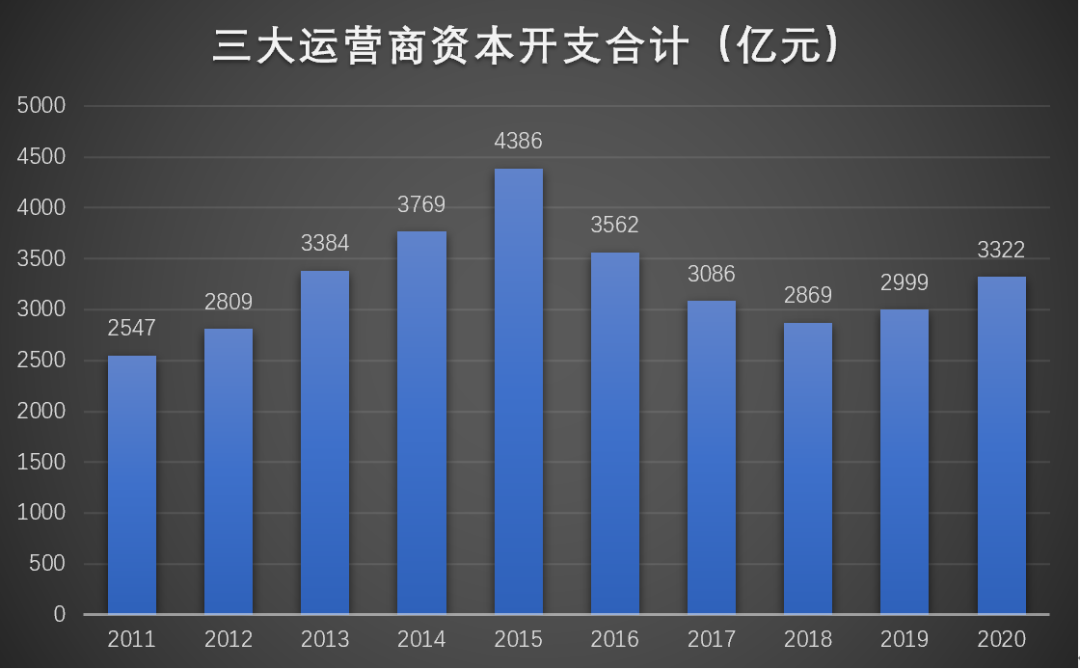

从我国运营商历年的资本开支看,2015年左右4G建设高峰后开始回落,基本维持在3000亿左右,近两年随着5G起势重新开启正增长。

从全球角度看,运营商们在部署新增5G投资的同时,4G网络建设投资仍将在未来几年内保持平稳扩容。根据GSMA预测,2020-2025年期间全球运营商整体网络投资额将达到1.1万亿美元。

我们再对5G基站建设数量进行推算:

假设:1)4G频率按2.4GHz,5G频率按3.5GHz测算;2)基站通过蜂窝形式覆盖的,近似以圆形来模拟;3)5G信号达到4G相同的覆盖。

那么,传输损耗 = 20LogF + 20LogD + 32.4 其中,F是电磁波的频率,D是传输距离。

结论:1)4G基站覆盖距离是5G基站的1.5倍;2)4G基站覆盖面积是5G基站的2.1倍;3)若要达到与4G相同的覆盖,5G基站数量约是4G的2倍。

由于在实际应用中,除了以3.5GHz组网,也会使用2.6GHz,因此保守估计,5G基站数量至少是4G基站的1.2-1.5倍。

国内4G基站共约544万个,全球约1088万个,我们按照最保守的1.2倍测算,则国内5G基站约为653万个,全球5G基站数量将超过1300万个。

2020年工信部规划新建5G基站超过50万站,但是三大运营商在2020年9月便提前完成此目标,整个2020年新建了超过60万站。2021年工信部肖部长公布要新建5G基站最低60万站,以实现全国所有地级以上城市覆盖,合理推测今年实际建设可能为80万站左右。

因此,在行业趋势、政策、运营商积极性叠加下,预计2021-2023年将成为我国建设5G基站设施的高峰期。

02

设备商四大龙头格局稳定,华为中兴相对占优

通信行业可以理解为由运营商、设备商以及合作方组成。运营商的资本开支直接来到设备商手里,也就使华为、中兴、爱立信这类专门研发制造通讯设备,卖给运营商硬件、软件和服务的企业首先受益。

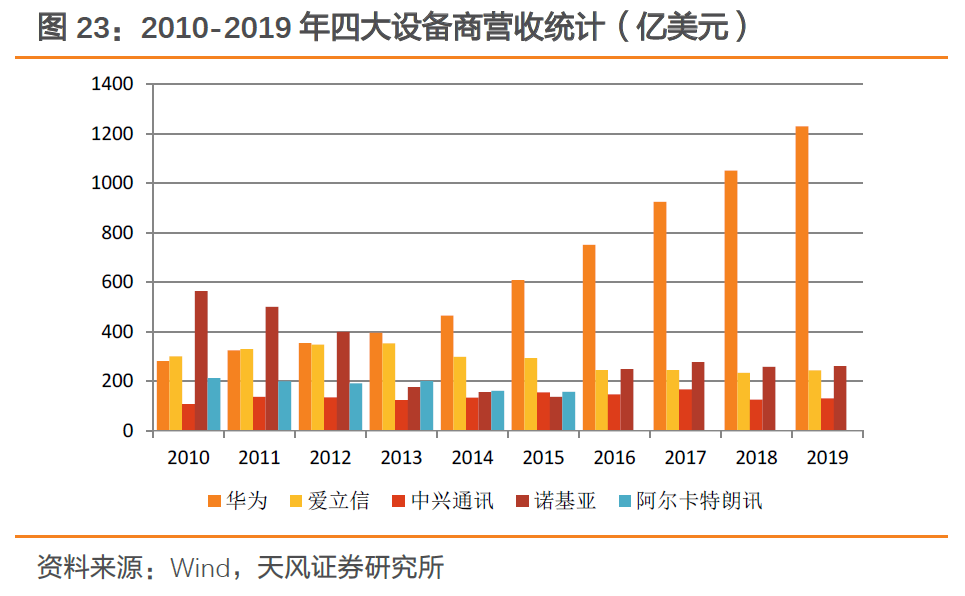

经过多年的竞争、并购,全球通信设备商目前已形成四大龙头,分别是华为、中兴、爱立信、诺基亚,格局空前清晰。

在可预见的时期内,龙头厂商份额还会扩张,马太效应将愈发明显。

为什么呢?

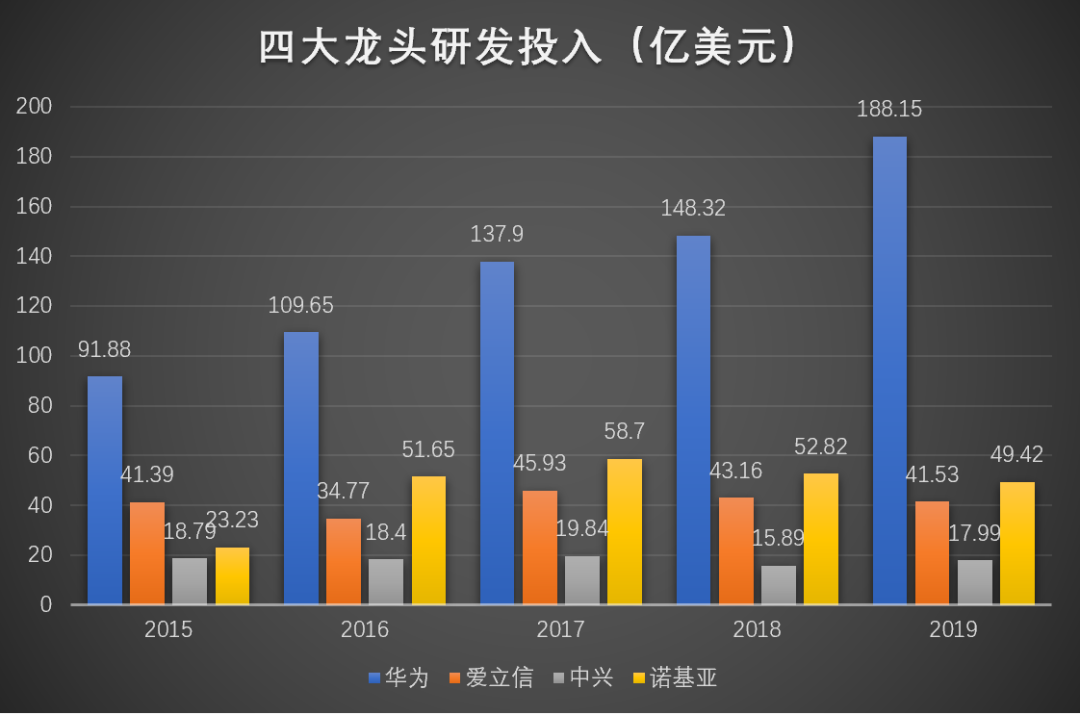

首先,通信设备行业是技术和资金密集型的行业,为了完成持续的技术迭代和产品升级,需要持续大规模研发投入支撑。

近五年,四家公司每年都投入巨额的研发费用,尤其华为,投入最多且年年正增长,2020年华为年报研发支出更是达到1418.93亿人民币,最低的中兴20年也投入了148亿元,普通公司根本没法承受。

其次,网络升级演进的研发投入具有较强的关联性,每一代新的通信网络都需要具备向下兼容的能力。主要厂商拥有的大量技术储备,在不断迭代的专利布局中构建强大壁垒。

此外,龙头企业掌握的庞大供应商资源、规模效应带来的成本控制和服务能力都让小企业望尘莫及,新进入者更是难以迈进门槛。

在前四设备商中,除了技术竞争,成本控制、运营服务能力显得更加重要。中国企业则具备较大优势,有望进一步提高份额。原因主要在于两点。

一是中国5G技术、建设进度、产业链完备程度、经济体规模等多方面全球领先,为国内公司提供了良好的产业环境。

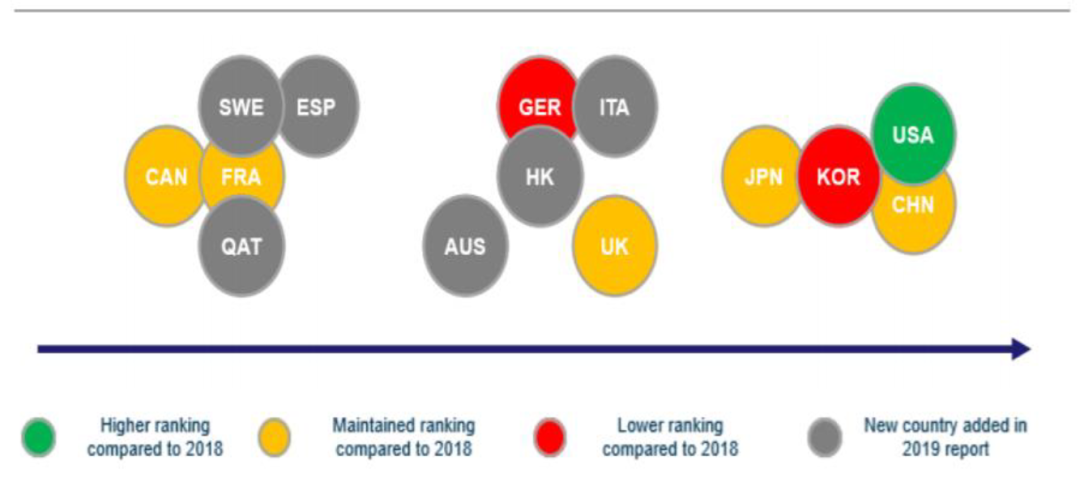

美国无线通信和互联网协会(CTIA)2019年联合电信咨询公司Analysys Mason发布的《Race-to-5G-Report》报告中,重点分析频谱可用性、牌照和部署计划等方面,比较了全球各国市场的5G进度情况,将中国、韩国、美国、日本列为5G整体准备进度的第一梯队。

中国、美国、欧洲的5G投资在通信网络投资中占比更是达到90%左右,遥遥领先其他区域市场的60-70%。国内通信产业链在上游也正在实现由点及面的突破,中低端市场国产替代已部分实现,但高端产品尚有差距。

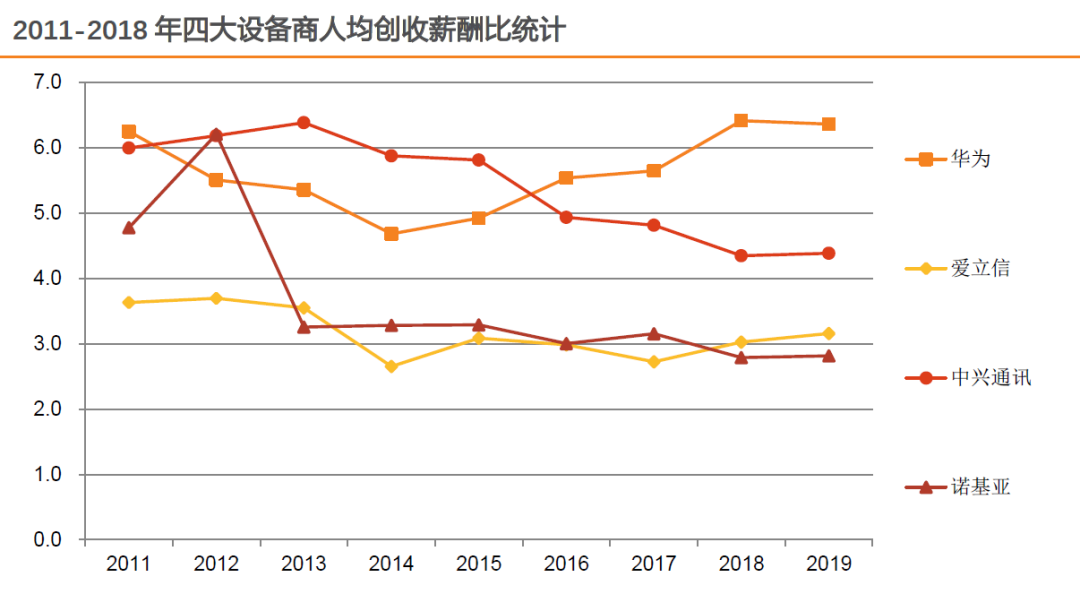

二是中国所处的时代,工程师红利为国内厂商缩减了大量成本,盈利能力更强。

当前中国每年工学类普通本科毕业生超过140万人,数量众多,工资需求低于欧美。从人均创收薪酬比来看,华为和中兴远高于爱立信和诺基亚,具备较高的投入产出比。

从营收和净利润角度看,华为的净利润一骑绝尘,中兴除了2016、2018年受到制裁外,利润基本为正,中国厂商整体发展势头优于爱立信和诺基亚。

从全球份额变化趋势看则更加明显。根据Dell’Oro的测算,华为和中兴两家设备商份额占比向上,2020年合计已经占据全球40%以上的市场份额,爱立信、诺基亚却呈向下走势,所以说,中国厂商的优势是客观存在的。

-

蚂蚁集团整体申设为金融控股公司:金融业务全部纳入监管2021-04-13

-

博泽力争到2025年将中国区业务全球占比提升至25%2021-04-12

-

赛意信息2021年一季报业绩大幅预增 主营业务保持良好增长2021-04-12

-

移动被曝默默收漫游费43个月:停办业务不主动取消就一直收费?2021-04-12

-

华为手机业务崩塌,云、全屋智能、养猪、汽车……能顶上去吗?2021-04-09

-

2020年的华为:三大业务正增长,云计算高增长2021-04-08

-

新能源汽车连接器打开新的增量空间,这些连接器企业要“火”!2021-04-08

-

巨亏292亿,关闭手机业务成LG最好的归宿!2021-04-06

-

还是想上苹果的车,闻泰科技将接盘欧菲光的苹果业务2021-04-05

-

定了!LG宣布退出智能手机业务!(附宣言英文声明完整版)2021-04-05

-

跨界做新能源汽车的企业这么多,为何恒大汽车老“招黑”?2021-04-04

-

挺进折叠机,开启汽车业务,小米能否追赶上华为的脚步?2021-03-31

-

小米成立全资子公司,负责智能电动汽车业务!2021-03-31

-

大众澄清:美国业务不会更名为Voltswagen!2021-03-31

-

比亚迪股份增收不增利,汽车业务或成最大诟病!2021-03-31