百度危与机并存:不宜捧杀和棒杀

百度危与机并存:不宜捧杀和棒杀舆论对企业的判断,特别偏爱用股价佐证,当股价处于低谷之时,看衰之声不绝于耳,一旦股价反弹,就会极为“势利”认为企业已经一马平川,前途无量。我本人一直是

舆论对企业的判断,特别偏爱用股价佐证,当股价处于低谷之时,看衰之声不绝于耳,一旦股价反弹,就会极为“势利”认为企业已经一马平川,前途无量。我本人一直是市场有效性的怀疑者“股价只是企业当前价值的一种投射,并不能如实反映企业的经营状况,或者说,股价对企业价值的反映充满了滞后性和失真性”。

百度便是其中代表。这家当年的互联网头部企业,股价经历了过山车式下滑,接连被同类企业超过,被舆论嘲笑“百度已经落伍”,但最近股价猛涨,市值超过千亿美元,“能打的百度又回来”声音又甚嚣尘上。

我在2020年初开始撰文,认为百度市值已经被严重低估,当时百度仍处于低谷,一年过去,股价的后知后觉令我有几分欣慰,但仍要直面一个问题,即:当前百度是否真的强力反弹了?换言之,百度的中短期的成长边际究竟在何处呢?

2020年Q4,百度花费5.81亿美元进行回购,将2020年的股份回购金额从2019年的7亿美元增加到19亿美元,当期宣布回购计划将高达45亿美元,其中28亿美元将在2022年12月31日前完成。

回购之下,固然有百度管理层对当下市值的不满,但亦有通过回购稳定市值,稳定内外信心的用意,股价对优秀人才的引进,团队士气的稳定,甚至此后发债的利率定价都有着相当重要的作用。

百度当前究竟处于什么节点呢?一方面,百度在不断强化非营销类业务收入占比,诸如AI云计算,阿波罗以及造车业务等,都给了市场极为明确的信心,这也是百度近期在IR方面有所倚重的具体表现;但另一方面,营销类收入作为百度基石的地位并未削减,相反,在造车为代表的新兴“吃血”业务的推进过程中,对百度利润率以及现金流都会有一定的压力,稳定营销类收入对当下百度意义重大。

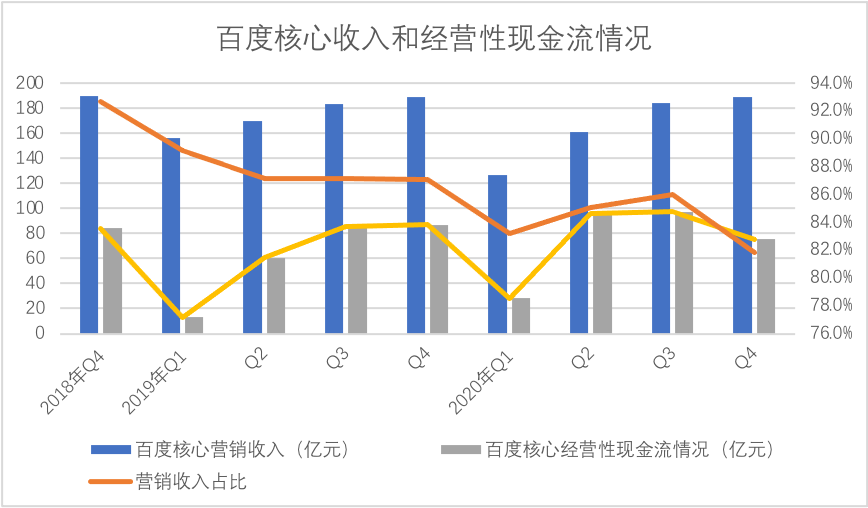

我们整理了近几个季度以来,百度核心业务的收入和现金流情况,见下图

在我们分析中,发现百度核心经营性现金流与营销类收入占比有惊人的同步性,当营销类收入占比高时,经营性现金流状况则要优于占比较低之时,此原因不难理解,营销类收入几乎属于实时支付型业务,营收和现金流较为一致,但新业务中,则并非如此。

在目前百度的创新业务中,云计算,阿波罗都处于“吃”现金的关键周期,不仅利润率较低,且处于争夺市场周期内的TO B业务,往往也会给买方以应收账款的账期,吃掉一部分现金。

在此之前,我们曾观察,百度核心业务的利润率处于不断改善区间,且成绩相当之好,这又是为何呢?为何新业务未拖累损益表呢?我们认为主要原因为:百度通过节流的办法优化和改善的损益表,如对百家号作者的补贴,管理和市场费用的削减等等,很大程度上对冲了占比较小的新业务对百度盈利性的负面影响。

但节流增效总有瓶颈之时,也就是说,在创新业务尚未能完全盈利或不再影响现金流之时,百度基石的营销类收入仍然不容忽视,撇开营销单去谈造车也是片面的。

2020年Q4,百度营销类收入与上年同期几乎持平,但同期,全国线上广告总盘子乃是正增长的,不言而喻,百度营销收入的行业渗透率仍在下降区间。

2020年Q4,手百App的MAU达到了5.44亿,日活占比超过70%,也在3.8亿以上,根据Quest Mobile数据,如果对比同类企业,此数据明显要超过头条系和快手(前者抖音月活在2020年12月为5.36亿,快手为4.4亿),用户增长明显快于营收,这究竟是销售滞后于运营,还是另有原因呢?

我们认为两者兼而有之。

在过去相当长一段时间内,百度核心业务的一大重点便是手百,打造了以百家号为核心的内容生态,以内容补贴和搜索流量注入等多种手段带动用户增长,成绩极为突出,在上马时间落后同类企业情况下,能有此成绩着实不易,但要从搜索类广告转型至信息流为代表的广告形式,又需要销售端进行诸多的产品创新,诸如以往搜索为主的品牌类广告主的引导,以及新型广告业态的创新等等,这确实需要一定时间,尤其在运营过于领先销售前提下,多季财报中都强调了企业托管页面收入占比超过30%,这是好的现象,需要更进一步。

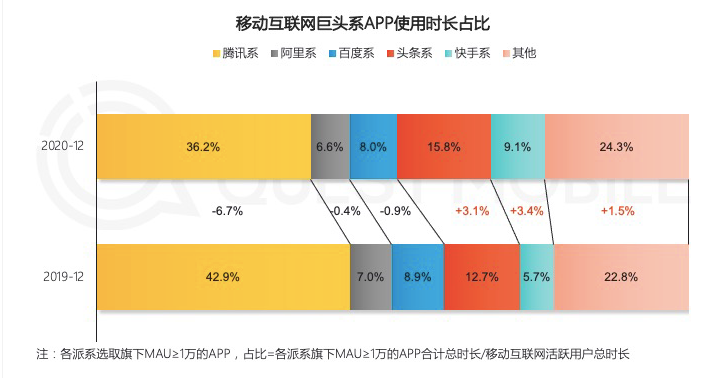

但另一方面,我们也不能忽视如下问题:当总用户量飙升之时,百度用户时长却仍在遭受侵蚀,如果流量=MAU*单用户月度总时长,那么总流量盘子权重降低,是否意味着单用户时长减少稀释了MAU的增加对流量贡献呢,以此影响了ARPU值呢?

当下短视频对用户时长的侵略感极为明显,即便是此前强占用户时长的腾讯也不能幸免,百度接连推出多款短视频产品,但均未取得理想成绩,此前我也想当然认为运营的失职错失了良机,但如今看来,乃略显片面,认为:百度之所以快速成功推出了百家号,搜索流量对其的注入是不可忽视的,而搜索对短视频则难以有此效果。短视频也好,直播也罢,各有其特殊的运营规则,百度此前的搜索推动一切的玩法也需要调整。

这也不难理解为何百度要以36亿美元的代价收购YY,截至2020年Q3,YY直播有4130万的MAU,同比增长为3.4%,用户规模几乎到达峰值,当期总营收为28.9亿元,经营利润7.8亿元,年度总营收大致在150亿元上下,经营利润在30亿元上下。

百度与其自己用事倍功半自己独立开发一款产品,不如事半功倍买一个公司,短期内,为百度提供新的变现方式。我们猜想,如果百度将短视频团队整体交由经验成熟的YY团队,如果双方一切磨合顺利,YY核心运营都继续留任,这是否就意味着,短期内百度不仅可以为客户提供更多的营销形式,且接入百度流量的YY也稳定了前者的用户时长。

我们测算,百度收购YY给其市盈率大概是7倍,而百度当下市盈率也在30倍之上了,不难理解,这30亿元的利润通过双方合作达到50亿元并非太难,再用30倍市盈率,中期内将为百度带来千亿元以上的市值溢价。

收购YY虽然仍有争议,但从账面看,百度做的确实是一笔赚钱买卖。从中我们也可以发现,百度管理层深知还是要稳定营销类收入的,这是一切创新行为的基本。

我们也希望,收购YY之后能够看到其对总营收和现金流以及利润率的三重帮助,当百度已经将内部改革势能充分释放之后,YY收购意义极为重大,百度更应该加强管理工作,强化团队磨合,不可以粗放化管理,贻误战机。

那么当下百度的市值究竟到头了吗,这是大家都关心的问题。

2020年,百度核心经营利润为205.4亿元,取30倍市盈率,以当下汇率测算,此部分市值大概在960亿美元上下,加上爱奇艺部分,千亿美元是无太大问题的。

那么此后呢,百度的市值主要空间在何处呢?考虑到造车到量产尚需要一定周期(大致为三年),存在一些不可控因素,我们暂不考虑造车对市值影响,仅以最为保守心态,测算近1-2年经营性情况。

我们认为其主要构成有二:

其一,如果收购YY一切工作正常,如我们全文所分析的,YY并购之后如果能起到千亿元市值,那么将增加百亿美元以上的估值空间;

其二,此前相当长一段时间内,百度市盈率徘徊在低于20倍的低位,这其中既有周期内百度总营收不振,搜索类广告占比下降,企业又尚未完全卡位新市场,市场对企业缺乏信心,亦有,阿波罗,云计算等新兴高成长业务尚未走出初创期,对改善市盈率帮助甚少,如果要改善市盈率,就必须既有高成长性,又有对未来高科技概念的憧憬,缺一不可,这也是百度一宣布造车,市盈率旋即改善的原因,2020年Q4,非营销类收入成长迅速,若保持此成绩,对维持市盈率,甚至换得更高市盈率有极大的帮助。

综上,百度市值中短期内的市值底线会在1200亿美元上下,而守住此线则需要百度上下,尤其是管理层对速度和科技感的追求,否则也是有掉下千亿美元大关的可能的。

最后,我想谈一点个人对百度的看法。

综合财务和产品两方的分析,我们并不认为搜索就是一个所谓的夕阳行业,尽管其用户时长,关注度以及广告价值都大打折扣,但仅一年多以来几乎所有的互联网头部企业都在发力搜索,无论是出于整合生态内容,抑或是主动出击,这都是对搜索这一互联网形态的认可。

当前,短视频,直播带货都在抢夺企业主的市场预算,但我们也测算过,互联网广告对第三产业占比将达到新高,换言之,线上广告对企业主的边际收益正在减小,作为精准投放的搜索广告在兜兜转转之后,是否又被企业主所重视,或者,搜索是否会以新的形态为商家服务(如本地服务搜索),我们都不得而知,在这个时候,百度作为国内搜索头把交椅,应该保持搜索业务的创新,防止对手偷袭,这才是根本的根本,淡化搜索对百度的价值的声音都是不负责任的。

最后,总结全文观点:1.百度并未到了一马平川时候,也远未到庆祝时刻,更不到“能打的百度又回来”的时候;2.百度仍有不断改善的空间,如果说过去靠优化成本,那么今后真要靠管理释放红利了;3.百度既有危机又有后劲,不宜捧杀和棒杀。

-

大涨!科大讯飞2020年盈利13.64亿元2021-04-20

-

专注于基因与细胞治疗业务,博腾生物完成4亿元A轮融资2021-04-19

-

眼科创新药公司维眸生物科技完成3亿元D轮融资2021-04-19

-

携程再次IPO敲钟:市值1700亿2021-04-19

-

加速DPU芯片研发,星云智联完成数亿元天使轮融资2021-04-19

-

亏损9亿至11亿元,顺丰怎么了?2021-04-19

-

百力司康B轮融资超4亿元2021-04-16

-

外骨骼机器人公司奇诺动力完成亿元A轮融资,源码资本领投2021-04-16

-

智慧住家新生态,海尔智家新财年营收2097亿元2021-04-15

-

智能数据服务运营商觉非科技获近亿元A轮融资2021-04-15

-

“梅卡曼德机器人”完成数亿元C轮融资,红杉资本、美团参投2021-04-13

-

两月市值蒸发2678亿,顺丰还能“顺风”吗?2021-04-13

-

达闼科技完成B+轮融资,融资额超10亿元!2021-04-12

-

供应链金融科技SaaS第一股,联易融市值超430亿港元2021-04-09

-

上海城投、上海国盛联合领投,达闼完成超10亿元融资2021-04-09