离年轻人更近的小家电,离天花板还有多远

离年轻人更近的小家电,离天花板还有多远小家电行业未来很难保持近几年的快速增长。本文为元气资本第28篇原创文章分析师)Rexi、陈俊过去几年,小熊电器,北鼎股份,九阳股份,新宝股份等

小家电行业未来很难保持近几年的快速增长。

本文为元气资本第28篇原创文章

分析师)Rexi、陈俊

过去几年,小熊电器,北鼎股份,九阳股份,新宝股份等小家电行业的主要参与者都享受到了行业快速发展所带来的红利。同时,包括小熊电器在内的小家电新品牌正在借助新流量平台打造自己的差异化竞争优势。

据小熊电器最新财报显示,2020上半年公司实现归母净利润2.54亿元,同比增长98.93%;新宝股份公布的2020上半年财报显示,公司净利润4.31亿元,同比增长79.19%,股价也在疫情的阴霾下屡创新高。

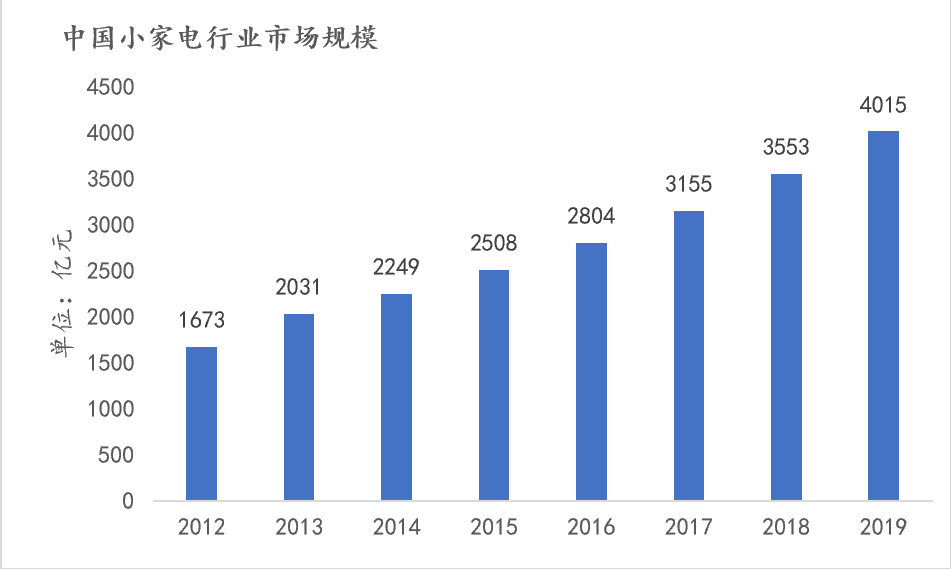

来源:前瞻产业研究院,元气资本

但是这样的高速增长还能持续多久呢?传统小家电虽然户均保有量相对较高,但或将达致渗透率天花板,而近年来大火的创新小家电所在的长尾市场天花板又过低,市场容量有限。

元气资本认为,我国小家电行业日益成熟,竞争同质化严重,研发投入低,从而导致增量市场不断缩窄、存量市场竞争加剧,未来很难保持近几年的快速增长。小家电公司可以通过不断开发新的品类、在五线城市等下沉市场扩张布局、在某一垂直领域打造自己的平台的方式突破天花板的限制,寻找新机会。

小家电行业现状:品类趋同化,研发投入低

相比空调等传统家电市场,小家电市场集中度较为分散。在传统小家电市场中,美九苏占有率高。在新兴小家电品类中,厨房小家电企业多推出物美价廉产品、以满足消费者的刚性需求,分价位段来看,目前淘系平台的厨房小家电按销售额,主要集中在均价200-800元的中端价位,各公司同类产品差别不大。

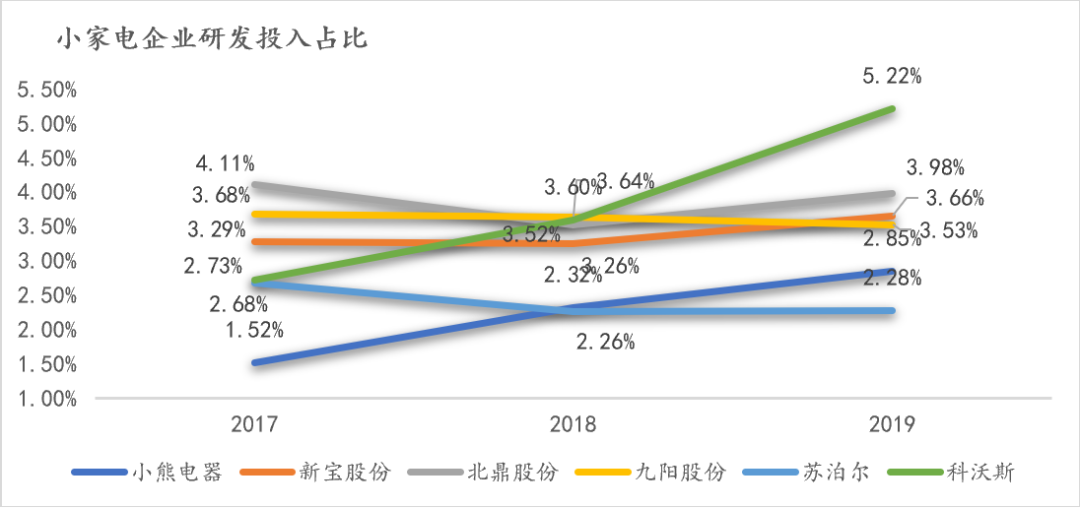

小家电行业的研发投入占比普遍不高,大都维持在3%左右,高的能有4%,低的可能3%都不到。即使是技术含量相对较高的扫地机器人,目前市占率最高的科沃斯的研发占比投入也只有5.22%。正如科沃斯创始人钱东奇所言,科沃斯扫地机器人还仅处于工具阶段,所用的只是自动化的技术。无论是传统的家电厂家,还是互联网公司,均可以轻松参与竞争。小家电的行业属性决定了它无法拥有很高的技术壁垒。而以小熊,新宝,北鼎,九阳等为代表的小家电品牌商更多的是进行原材料采购、工艺与外形研发设计、组装的统筹,然后依赖各种销售渠道进行分销,核心科技并非核心壁垒。这也就导致了以小米为代表的互联网品牌的参与竞争,而互联网企业们最擅长的便是产业链整合。小熊、北鼎们面对的潜在竞争威胁不可谓不大。

来源:公司年报,元气资本

技术壁垒低带来的一个严重的问题便是同质化竞争。以电饭煲、电吹风、电热水壶为代表的高渗透率的头部品种同质化竞争已相对激烈,未来发展势必走向差异化和升级迭代。而现在的网红小家电,无论设计还是制造端往往都没有太多的技术壁垒,很容易被跟风模仿,以现有的供应链水平,短时间内就会被拉低产品溢价。任何一个创新品类的大火都会在一周后迎来十几个竞争者,若小熊的酸奶机很受追捧,那么下周佛山的代工厂就有能力为自己生产的酸奶机贴上不同的品牌。

在这种现状下,未来中国小家电市场还会保持高速增长吗?小家电公司间的竞争会更为激烈甚至演变为价格战吗?

增量持续收窄:行业能走多远?

元气资本发现,随着小熊等新兴小家电的快速渗透,目前我国小家电行业增量市场不断收窄,部分品类天花板或很快见顶;而存量市场竞争加剧,或存在演变为价格战的可能。

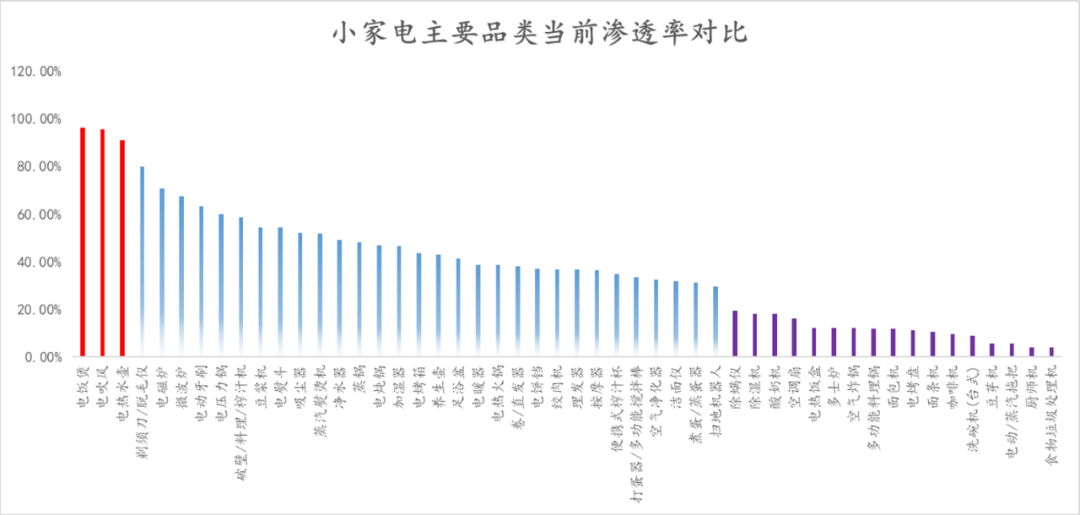

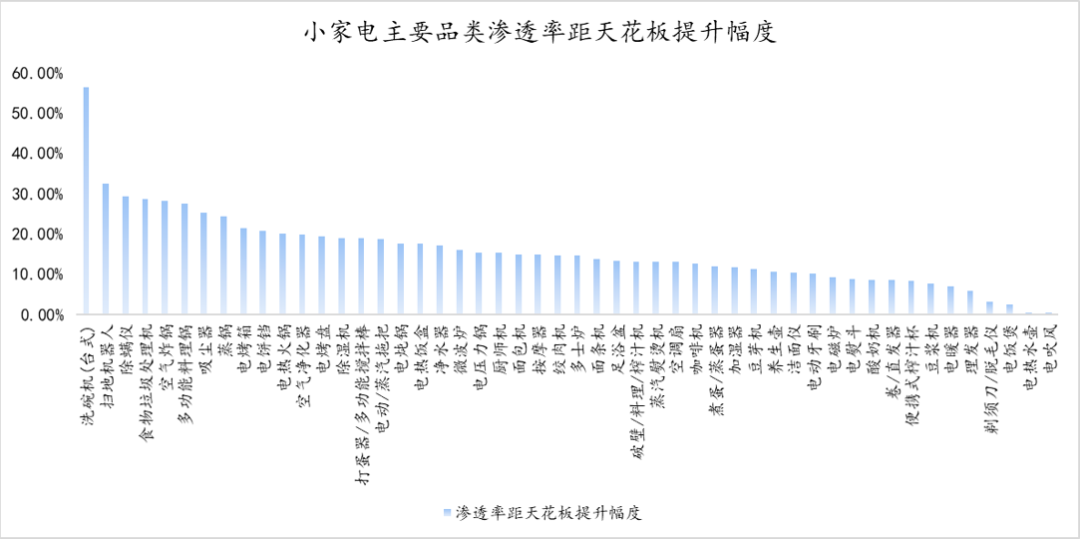

根据招商证券的问卷调查,我国小家电品类的渗透率有明显分化。具有强必选属性的头部品类,如电饭煲、电吹风、电热水壶等,家庭渗透率已经达到超过80%,面临较为激烈的存量竞争问题。中部大部分常规小家电渗透率集中在70%-30%不等,而品类更新速度最快、近几年发展迅速的长尾小家电与常规品类间存在明显的断层(见下图),以扫地机器人约29.6%的渗透率为界,排在其后部的除螨仪渗透率骤降至20%。

来源:招商证券

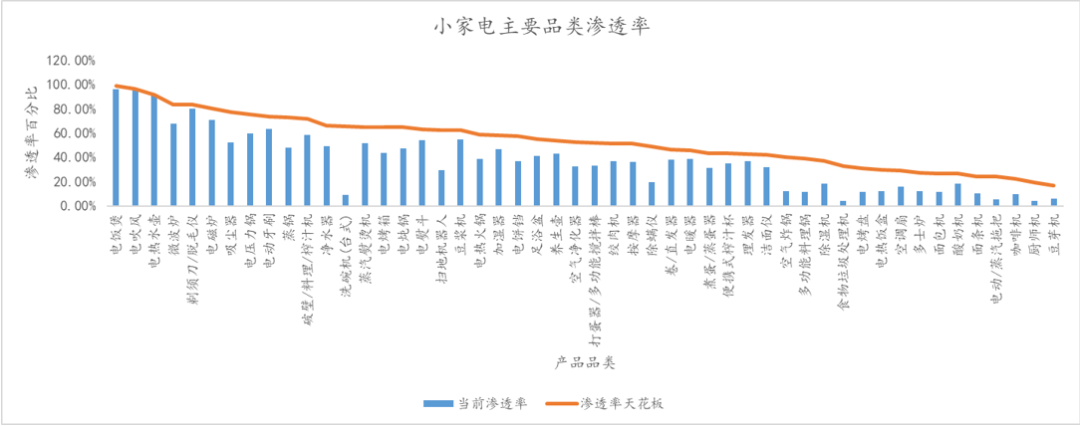

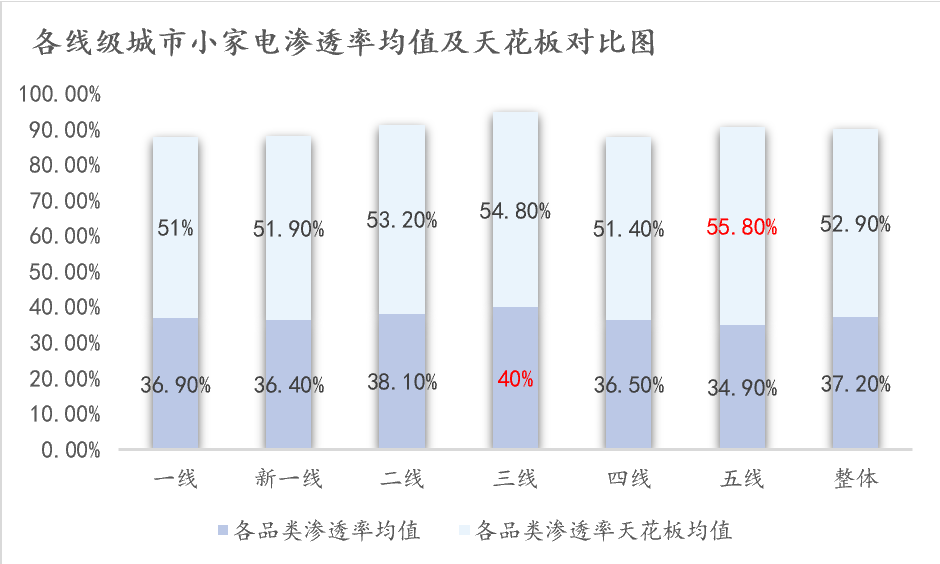

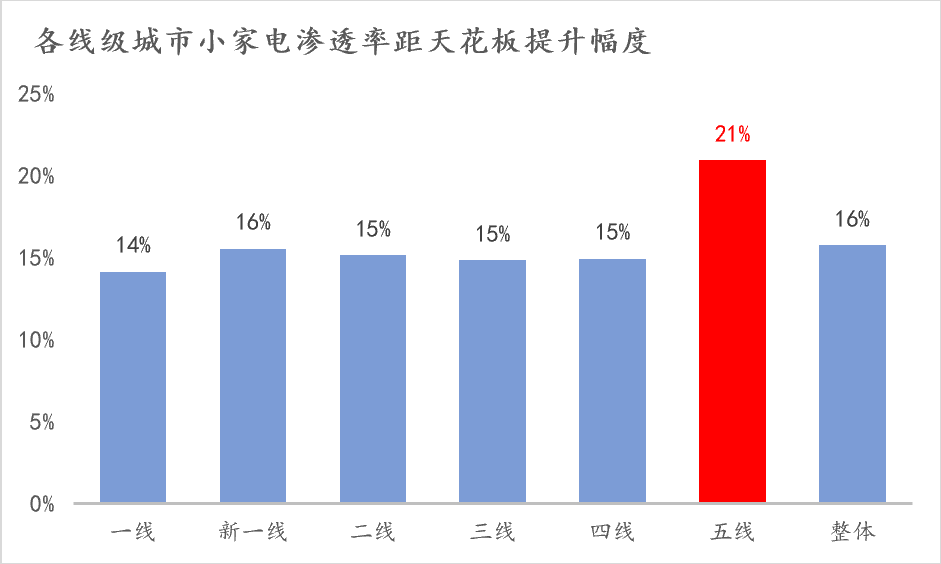

从渗透率距天花板提升幅度来看,在参与调查的50个小家电品类中,除了洗碗机和扫地机器人幅度超过30%,有38种品类幅度低于20%,其中12种低于10%。假如小家电市场仍保持曾经的高速增长,则市场需求将很快见顶。从城市的角度,除了五线城市外,一至四线城市平均只有14%-16%的潜在提升幅度。

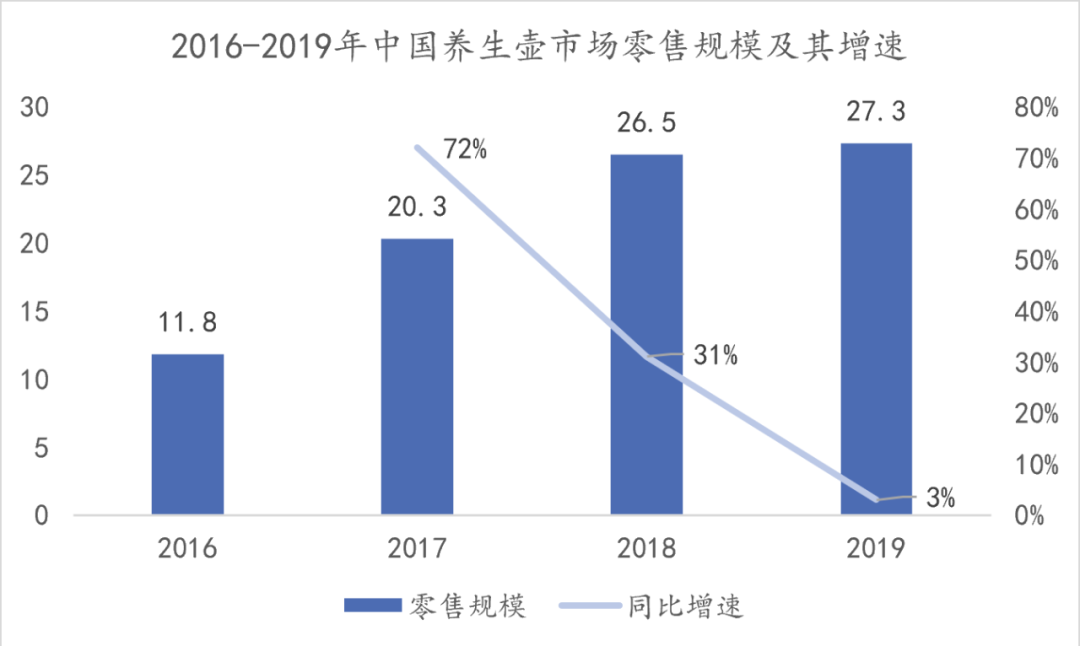

以养生壶为例,过去几年年轻消费群体对养生产品的热衷度持续攀升,2019年养生壶市场零售额达到27.3亿元,但增速呈显著下降趋势,从2017年的72%降至2019年的约3%。以此趋势看,养生壶未来很难保持几年前的高增速,小熊等新兴小家电龙头公司的养生壶业务能否保持现有的规模也难以预测。

来源:元气资本根据公开资料整理

存量市场竞争加剧

我国小家电行业的渗透率分布不均匀。从下图中可以看出,在电饭煲、电热水壶等传统小家电及酸奶机等部分长尾SKU已经趋于饱和,而在洗碗机、扫地机器人、空气炸锅等品类上还有较大的空间。小家电行业的快速发展与低门槛使得绝大部分小家电品类的渗透率距天花板提升幅度已低于20%,高渗透率的品类已经遇到了触及天花板的问题,带来了日益加剧的存量市场竞争。

来源:奥维云网,元气资本

来源:招商证券,元气资本

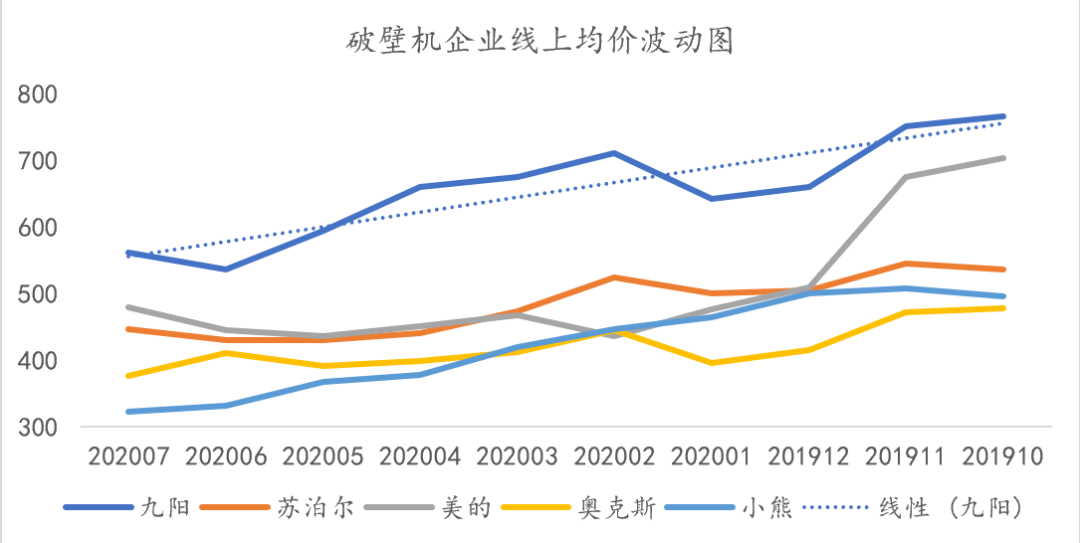

存量市场的竞争可能使得部分公司选择降价以增强竞争力。以破壁机为例,从下图可以看出,从2019年10月到2020年7月,国内市占较高的几个品牌线上均价普遍呈下降趋势,短短9个月的时间,市占率最高的九阳从766元降至561元,约37%。价格竞争会使得毛利率下降,收入增长放缓,提高行业壁垒,新玩家更难进入。

来源:奥维云网,元气资本

长尾市场SKU的情况也不容乐观。据招商证券测算,受投资者关注的小家电长尾市场容量仅约为600亿元。长尾市场小家电的厂商多为近年崛起的网红小家电公司,常采用消费品的销售逻辑,更注重使用线上营销手段抢占市场,尤其以社交平台作为突破口,利用抖音、快手、今日头条、小红书、网红直播带货等手段触及用户,实现社交裂变卖货。为了争夺存量市场,营销费用会越来越高,公司的盈利空间会被挤占,长此以往将会演变成红海市场低端的价格战。

随着疫情趋近结束,众多小家电公司在几年后很难维持现在的增速,尚需考虑能否维持如今的规模。那么,我国未来小家电行业有哪些新机会能突破天花板呢?

新机会在哪里?

元气资本认为,小家电公司可以通过继续开发新的品类并持续创新、在下沉市场扩张及在垂直领域打造自己的品牌等方式发展,在激烈的竞争格局中寻找新机会。

首先是开发新品类。

在未来,小家电公司可以多开发新的品类,尤其是长尾市场的SKU。

从小家电行业的发展中可知,需求层次上移可使部分小家电下沉为硬刚需产品。在中国,洗碗机、扫地机器人、吸尘器等小家电近些年发展较快,它们现在并非刚需产品,但随着收入水平与生活品质提高,加上环境恶化、生活品质提高等因素催化,这类小家电有望成为家庭/办公室必备品,叠加保有量低,市场或将快速放量。

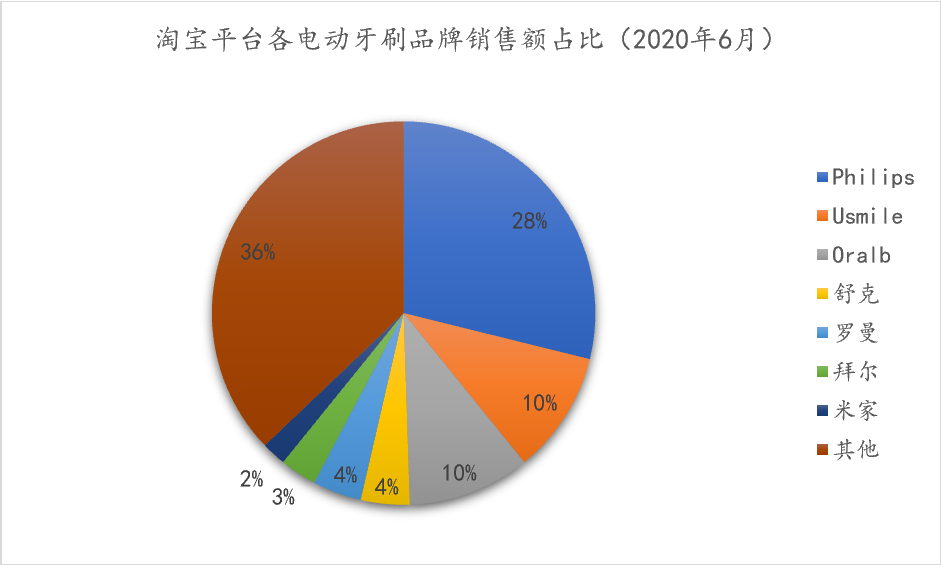

随着护肤步骤的细化、消费升级等一系列因素助推,近几年,消费者开始种草各种美容护肤仪器。目前,国内美发、美牙、美容、美体“四美”个护小家电市场仍是由国外品牌占领高地,千元以上的大多数是国外品牌,如戴森近3000元的吹风机、雅萌10000多元的美容仪都是全网爆品。而国内品牌尚未占据高端层级,以300元以下产品居多,市占率较为分散,这或许是小家电行业新的增长点。

根据青山资本的数据,我国个护小家电市场在400亿左右,增速保持在15%以上。京东618数据线上,电动牙刷销量同比增长230%,2000元以上的美容仪成交额同比增长5倍。国内公司通过打造性价比高的爆品和依据细分需求打造新品类(如泡沫洗手液机),或可打破海外品牌主导的局面。

来源:淘数据,申港证券研究所

开发新品类对产品的技术创新、工业设计和材料选型等要求越来越高,因此掌握核心技术研发能力、保持核心技术研发团队的稳定是小家电公司生存和发展的基石,这需要厂商有比较高的视野。正如新宝股份在今年四月的投资者关系调研报告中提到,“摩飞未来的增长空间关键在于我们提供的产品所包含的技术和体验能否足够吸引目标人群,这要依托公司平台,如果公司产品开发创新能力能够持续输出给摩飞,那么它会有很大增长空间;反过来,如果公司产品乏善可陈,那天花板很可能出现。”

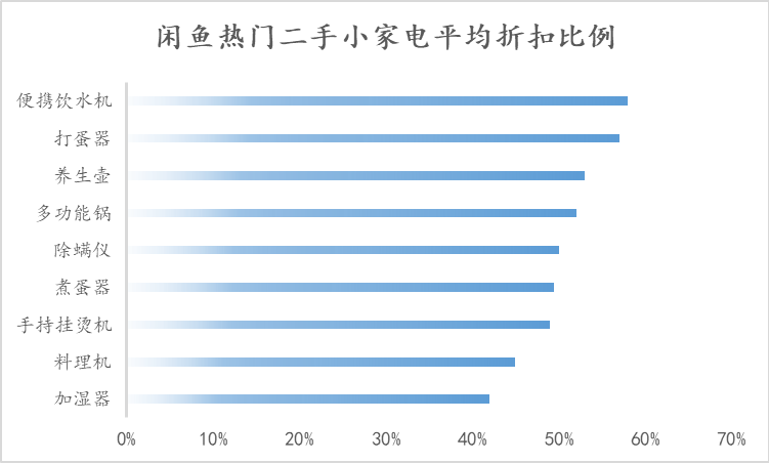

但新品类的开发并不容易。人们生活节奏越来越快,在时间有限的情况下,小家电品类越多,挤占的时间和空间也越多。传统小家电大多是大众化的,比如电饭煲,渗透率天花板高达98.8%。而长尾市场SKU是小众化的,为了满足特定人群的需求而设计,对大多数人来说的非刚性需求将导致使用频次较低,像烘焙机、打蛋器等网红小家电在消费者新鲜感消失后,经常被束之高阁或是出现在闲鱼等二手交易平台上。

来源:闲鱼APP,DT财经,元气资本,截至2019年12月

第二,市场下沉,寻找新机会。

从城市等级的角度看,小家电公司可以通过在下沉市场扩张打破天花板。

小家电行业与快消品不同,由于房屋租售比与人均居住面积等因素的限制,一线及新一线城市的小家电渗透率低于整体水平,在未来几年的时间里,一、二线城市的小家电市场可能会快速到顶,从而进入白热化竞争的阶段。而如今以五线城市为代表的下沉市场中,人们越来越追求生活的便捷化,消费者对小家电的期待值还很高,众多的新品类小家电还未普及进他们的厨房,叠加对外出就餐的顾虑,以五线城市为代表的下沉市场未来将有可能成为小家电市场新的增长点。

从另一个角度来讲,下沉市场在品类的拓展上仍然会有新机会。由于五线城市的厨房相对较为宽敞,可以容纳更多的小家电;人们生活节奏也相对较慢,有较多时间使用各种小工具,倾向于购买更多品类和数量的小家电。

来源:招商证券,元气资本

来源:招商证券,元气资本

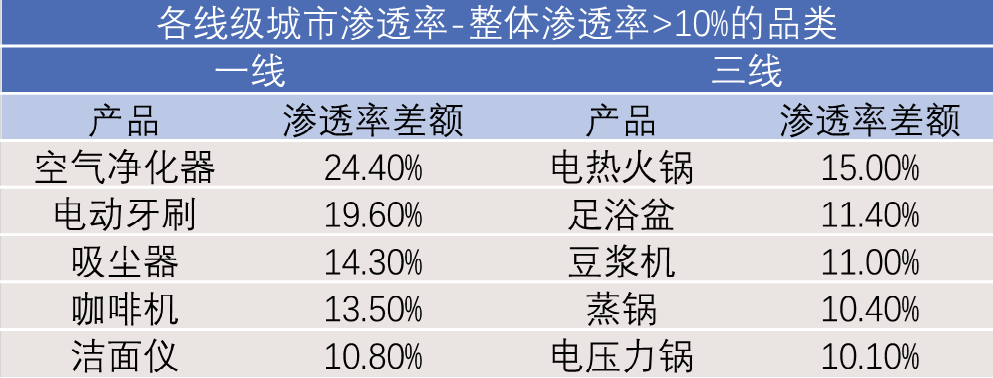

从品类的角度,不同层级城市的消费者对小家电品类的偏爱程度也有较大差异。疫情导致越来越多的人习惯在家做饭,在需求端,国民经济发展水平提升,下沉市场的消费从补足稀缺到主动升级,个性化彰显。比如现在越来越多的人为了赶时髦开始喝咖啡了,而五线城市中星巴克、Costa等咖啡厅比一、二线城市少很多,使用家用咖啡机与净水器自制咖啡就成了很好的选择。根据下表可以看出,三线城市消费者更偏爱电热火锅、足浴盆、豆浆机、蒸锅及电压力锅。从这一角度看,小家电公司可以根据细分市场的具体需求布局产品和地域。

来源:招商证券,元气资本

第三,打造垂类中的强势品牌。

品牌始终是企业最核心、最稳定的流量来源。对于难以和“美苏九”正面抗衡的新兴小家电品牌,另辟蹊径,深挖垂直领域打造自己的品牌或许是新的机会。

例如渗透率较低的扫地机器人行业,在2020年迎来了密集的技术创新,包括高频擦地、集尘盒、拖布自清洁等具备拖地功能的小家电在2020年也迎来了大爆发。科沃斯旗下品牌添可推出芙万洗地机,今年618期间在同类产品中占比超过70%。洗地机实现“吸尘-拖地-自清洁”的清扫工作闭环,即能替代传统的吸尘器,又能吸引新的消费者购买,洗地机的出现有望让渗透率加速提升,也给这一赛道的国内公司打造自己的品牌提供了良机。

本文由元气资本原创撰写,文中观点仅供参考,不构成投资建议。如需转载请联系元气酱

-

离年轻人更近的小家电,离天花板还有多远?2020-08-28

-

2020年全球人工智能市场发展前景分析 2030年有望达15.7万亿美2020-08-28

-

“抗疫”常态化引发又一个蓝海市场,ams这次要跑步入场2020-08-28

-

仍然有市场,但索尼LG电视危机是下降速度太快2020-08-28

-

2025年智能家居市场规模将达到1440亿美元2020-08-28

-

紧凑型车型本田e:定位都市驾驶及欧日两大市场2020-08-28

-

3000亿大市场与后疫情时代的美团医美新生态2020-08-28

-

2020年中国智能汽车行业技术行业市场发展现状分析2020-08-28

-

数据中心交换机市场未受COVID-19的影响2020-08-27

-

今年智能移动办公市场规模预计将达449亿元 同比增长55.9%2020-08-27

-

90度规范停车,小遛实力逆袭,撬动共享电单车千亿出行市场2020-08-27

-

2020年中国工业互联网市场发展现状分析 规模达1.78万亿元2020-08-27

-

小米在高端手机市场取得突破,互联网业务推动营收逆势增长2020-08-27

-

百亿级CDMO市场:医械代工时代开启!2020-08-26

-

外骨骼机器人医疗市场大爆发,迈步机器人完成A轮融资2020-08-26