旷博生物:流式细胞诊断领域的领跑者

旷博生物:流式细胞诊断领域的领跑者旷博生物号称自己是“国产流式诊断试剂的领跑者”。很多怀疑为白血病的患者,血液科医生会让病人去做个流式细胞检测。流式细胞检测要给不同的细胞标记上不同

旷博生物号称自己是“国产流式诊断试剂的领跑者”。

很多怀疑为白血病的患者,血液科医生会让病人去做个流式细胞检测。

流式细胞检测要给不同的细胞标记上不同的荧光标记物:

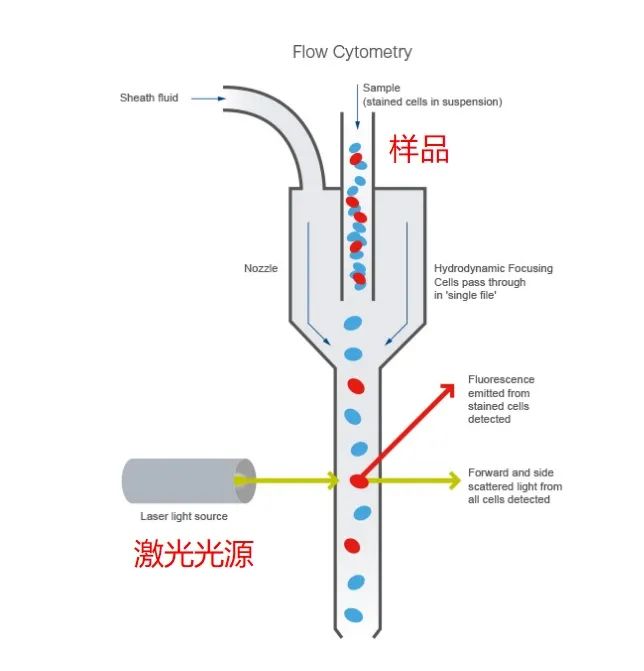

然后,让细胞们一个个排队通过流式细胞仪的激光:

因为提前标记了荧光标记物,不同的细胞各自发出他们绚烂的荧光,这样就可以被流式细胞仪采集到。

所以流式细胞检测可以应用于所有富含细胞的标本:血液、骨髓、脑脊液、胸水、腹水等。

血液头的细胞是有不同来源的:红细胞系统、粒细胞系统、淋巴细胞系统、单核细胞系统、浆细胞系统、巨核细胞系统等,来源于不同系统的正常细胞和异常细胞都有不同的特点,流式细胞检测这个技术手段就可以区分不同系统细胞的特点。

流细胞检测正是通过荧光抗体,来把坏蛋细胞找出来。

流式细胞术(Flow Cytometry, FCM)是七十年代发展起来的高科学技术,集计算机技术、激光技术、流体力学、细胞化学、细胞免疫学于一体,同时具有分析和分选细胞功能。流式细胞术不仅可测量细胞大小、内部颗粒性状,还可检测细胞表面和细胞浆抗原、细胞内DNA、RNA 含量等,可广泛应用于血液学、免疫学、肿瘤学、药物学、分子生物学等领域。

流式细胞术的3大要素:

?流式细胞仪

流式细胞仪(flowcytometer)是一种能够探测和计数以单细胞液体流形式穿过激光束的细胞检测装置。由于在检测中使用的细胞标志示踪物质为荧光标记物,因此,用来分离、鉴定细胞的流式细胞仪有被称为荧光激活细胞分类仪(fluorescenceactivatedcellsorter,FACS),是分离和鉴定细胞群及亚群的一种强而有力的应用工具。

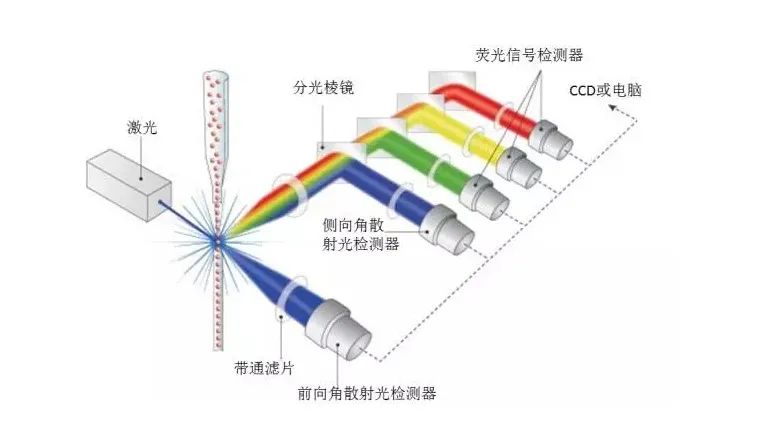

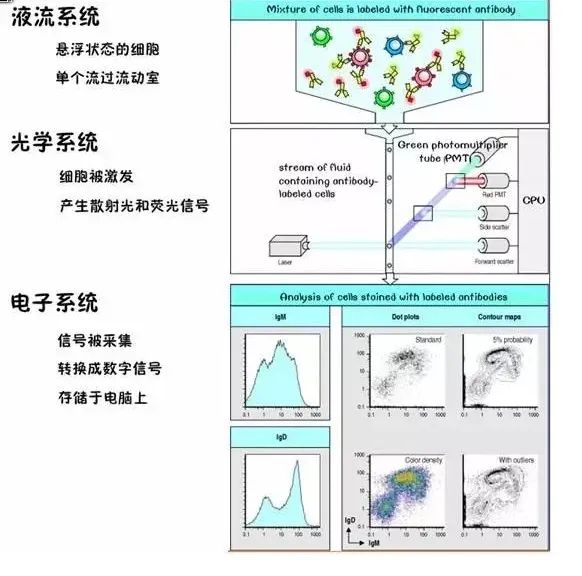

基本结构有液流系统、光路系统、监测分析系统。

进行荧光染色后的待测细胞会在一定气体压力下被压入流动室,在鞘液的包裹下待测细胞呈单行排列,依次通过检测区域,被荧光染色的细胞在激光束的照射下会产生散射光和激发荧光。这两种信号会同时被光电倍增管( PMT) 接收。接收后可转换为电信号,再通过模/数转换器,将连续的电信号转换为可被计算机识别的数字信号。

流式细胞仪所能测量的细胞指标极多,如细胞形态,细胞表面及胞内抗原、众多经免疫荧光染色的蛋白,蛋白相互作用,蛋白磷酸化,细胞膜完整性,流动性,膜融合和翻转,膜电位,胞质Ca2+、PH值,细胞骨架成分,DNA、RNA含量,端粒长度,染色体核型分析乃至染色单体分选等等。

据《新型冠状病毒肺炎诊疗方案(试行第七版)》及《新型冠状病毒肺炎重型、危重型病例诊疗方案(试行第二版)》显示,在重型、危重型患者的炎症因子升高而进行的细胞因子检测以及外周血淋巴细胞计数进行性降低;淋巴细胞中B淋巴细胞明显降低,CD4及CD8T细胞不断下降而进行的淋巴细胞亚群检测时都明确了流式细胞仪的应用。

市场对于检测速率既快又准的流式细胞仪市场需求量不断增长。我国流式细胞仪临床用户主要为2155 所三级医院及部分二级医院,此外,我国2500 多所大学和科研机构、各体检中心和独立医学实验室,也都是流式细胞仪的客户群体。目前我国的流式细胞仪数量还很少,市场需求远未饱和。

流式细胞仪中科研领域和临床领域各占一半左右,目前仍处于仪器导入期。除了中心实验室及检验科以外,应用的临床科室主要集中在血液科、肿瘤科等。此外,疾控系统也应用于HIV监测。

据统计,2012 年全球流式细胞仪的市场为30 亿美元,预计2020 年市场规模将达到65 亿美元,2012-2020 年间复合年增长率为30.9%。

国内流式市场自2009 年以来,年平均增速超过30%,其中试剂平均增长比例接近40%。

2014年流式仪器与试剂市场总规模为10.8亿元,其中临床试剂2.9 亿。

2015 年市场总容量14 亿元,其中临床试剂3.95 亿元,同比增长35%。

2017年中国流式细胞分析市场将达到33亿人民币(4.87亿美金),自然增长速度达30%左右,几乎是中国IVD市场增长速度(15%)的2倍。

2011-2020年间全球流式细胞仪市场规模复合年增长率为10.3%,2020年将达到65亿美元。国内市场2011-2020年间复合年增长率为24.4%,预计2020年国内流式细胞仪市场规模将达到约60亿元。

流式细胞仪的厂家有BD(Becton, Dickinson and Company)、伯乐、Luminex、珀金埃尔默、索尼、赛默飞、安捷伦、贝克曼(Beckman Coulter,2014年收购苏州赛景)、必达科生物、迈瑞医疗、赛雷纳、厦泰生物、中生北控等。

BD公司流式产品占据超过40%的全球市场份额,拥有包括分析型流式、分选型流式、流式液相芯片等,产品齐全。其液相芯片CBA可以实现细胞因子检测。

2020年Q1,全国共采购98台流式细胞仪,其中BD中标28台,占比28.57%;贝克曼、中生北控分别中标20台,占比20.41%;安捷伦、迈瑞分别采购3台、4台,占比为3.06%、4.08%。其余品牌只有1~2台中标。

在国产品牌方面,常州必达科、迈瑞、赛雷纳、厦泰生物和中生北控等厂商均在市场占有一席之地,共采购28台,占比28.57%。其中,中生北控中标数量最高,占比20.41%,在国产品牌当中位列首席,中标金额达到412万元人民币。第二名为迈瑞中标4台,占比为4.08,国产品牌排名第二。其他还有:指真生物、广州竞天PanaCyte、深圳唯公EasyCell等。

根据已知采购仪器数量可以看出,2020年1季度流式细胞仪的主要需求多集中在医院,疾控中心以及院校等单位,其中医院采购46台,占比46.94%;疾控中心采购26台,占比为26.53%;大学/研究院采购24台,占比24.49%;卫健委、公司各采购1台。

流式细胞仪按功能结构分类可分为分析型流式细胞仪和分选型流式细胞仪。分析型的不贵,分选型的流式细胞仪超级贵。

传统流式存在光谱渗漏、自发荧光等问题,使用的荧光染料的数量越多,这些问题就越大,为了克服这些问题,出现了质谱流式和光谱流式。

质谱流式:与传统流式相比,其标签系统(金属元素)和检测系统(ICP质谱技术)不同,最大的特点是超高分辨率,通道数量大大提升、无需计算荧光补偿、没有自发荧光(因为细胞内部不含镧系元素离子)等等;

光谱流式:光谱流式是从另一条路解决荧光补偿问题,即光谱解析。不同荧光素都有其独特的光谱特征,通过事先学习荧光素的光谱特征,就智能消除传统流式的荧光渗漏影响。

目前国内使用的流式细胞仪以进口为主:

一个是美国BD公司,拥有包括分析型流式、分选型流式、流式液相芯片等,产品齐全。

另一家是贝克曼公司。它们生产出一系列科研型和临床型的流式细胞仪,并研制生产了FCM(流式细胞术)所用的各种单克隆抗体和荧光试剂。还有像赛默飞公司、安捷伦公司等外资巨头旗下流式细胞仪产品。

美国Luminex也比较出名,路明克斯(NASDAQ:LMNX)Luminex公司成立于1995年,总部位于美国德克萨斯州的奥斯汀,于2000年在美国纳斯达克上市,是一家专门致力于研发和生产生物化验分析仪器并将其运用于生命科学领域的公司。公司的xMAP(multi-analyte profiling)液相芯片技术(又称流式荧光、悬浮阵列),多重解决方案包括开放式结构的多重分析技术平台,能带来快速、准确、经济的分析结果,被广泛应用于制药开发、临床诊断和生物研究。Luminex的代表产品 Luminex? 100/200以及新推出的FLEXMAP 3DTM多功能式点阵仪都是基于xMAP技术原理,整合了荧光编码微球、激光检测、应用流体学、最新的高速数字信号和计算机运算法则等多项技术,真正实现了“高通量”检测,并荣获2005年度国际临床诊断技术革新奖。是唯一得到美国FDA批准的,也是唯一被纳入美国临床实验室质控网络的高通量诊断技术。被国际业界专家评价为临床诊断的趋势性技术之一。

国内的透景生命(SZ:300642) 其技术依托Luminex技术平台,主要开发液相芯片相关肿瘤标记物试剂。

?样品细胞

流式细胞术检测的对象一般是细胞,并且是呈独立状态的悬浮于液体中的细胞,如果要检测组织中的细胞,必须先将组织制备成单细胞悬液。

?荧光偶联抗体

样品细胞只有标记荧光素偶联抗体进而被激光照射后才能发射荧光信号,从而得到样品细胞表达某抗原分子强弱等情况。

流式荧光技术又称液态芯片技术(Luminex xMAP技术),其整和了荧光编码微球、激光分析、应用流体学及高速数字信号处理等多项最新科技,是美国Luminex公司于上世纪末开发出的新一代高通量发光检测技术。目前该技术已被广泛应用于免疫分析、核酸研究、酶学分析、受体和配体识别等领域,并得到各权威机构和医学界的高度认可。2005年,该技术荣获Frost&Sullivan颁发的“年度国际临床诊断技术革新大奖”。目前,由Luminex技术平台获得实验数据发表的科研文献已超过12000篇。每年有数千篇引用流式荧光技术的文献,其中数百篇为Pubmed收录的高质量研究文献。

我国也已有不少厂家将先进的流式荧光技术平台用于临床检验领域高端的体外诊断试剂开发和生产,如国内的透景生命(股票代码:300642)、益善生物(OC:430620)及协和洛克等。其中,透景生命是国内最早引入流式荧光技术的体外诊断试剂公司,也是Luminex公司在国内最大的开发型合作伙伴,在国内最早获得CFDA批准将流式荧光技术用于临床检验试剂的生产。

透景生命是最早的流式荧光试剂开发商之一,已经成功推出肿瘤标志物定量检测试剂和HPV DNA分型检测试剂,上述试剂均获得了《医疗器械注册证》。2009年以来全国各个地区总共已经有数百家二三甲医院、体检机构或检测中心开始引进流式荧光技术用于肿瘤标志物的套餐检测(包括临床和体检)或HPV 筛查。

和大多数IVD检测一样,流式细胞检测平台也是由仪器和试剂两个部分组成。不同于免疫分析仪器的封闭式系统,流式细胞仪和其他分子诊断系统开放性比较高,部分仪器和试剂不需要配套使用,一台仪器可以使用不同厂家的试剂,同时国内分子检测试剂的进口替代起步较早。所以流式试剂有望逐步实现进口替代。

国内进入流式试剂领域的企业只有旷博生物、中源协和(SH:600645)、透景生命、迈克生物(SZ:300463)等少数几家。体外诊断试剂产品研发周期一般需要 2-5 年,研发成功后还必须经过产品标准制定和审核、临床试验、质量管理体系考核、注册检测和注册审批等阶段,才能获得国家食品药品监督管理部门颁发的产品注册证书。流式试剂生产涉及临床检验、生物化学、分子生物学等领域,开发周期长、生产工艺复杂、质量控制要求高,需要经过长时间的临床应用才能取得医院客户的信任。因此早期切入流式细胞的企业先发优势明显。

旷博生物2015年底挂牌新三板,利用AimPlex技术提供液相芯片试剂,同时通过收购的同生时代提供其他流式试剂产品。

2020年,公司累计获得 135 个医疗器械证书,其中:流式产品 123 个、结核产品 2 个,化学发光产品 10 个。

流式试剂产品可匹配多家的流式细胞仪,打破了进口或国产流式仪器专机专用的限制;产品种类配套齐全,是获得 CFDA 注册最多的国产流式试剂产品生产厂商,部分产品经过中国 CDC 的临床验证,诊断性能等同于甚至优于国外进口同类产品;杂交瘤、抗体、试剂盒研发和生产配套,具有质量与成本优势;部分产品是国家“十二五”重大专项支持的重大临床攻关项目,在临床市场上得到广泛推广应用。

目前研发人员有58人,2019年研发费用2700万。这在新三板体外诊断企业中算很高的了。

2019 年 8 月 30 日,公司的流式诊断技术项目入围“中关村国家自主创新示范区重大高精尖成果产业化项目”,获得政府支持资金 500 万元。

公司部分产品的关键原材料(流式抗体和化学发光抗体)均为主生产。

公司目前一部分是代理产品,一部是自有产品。

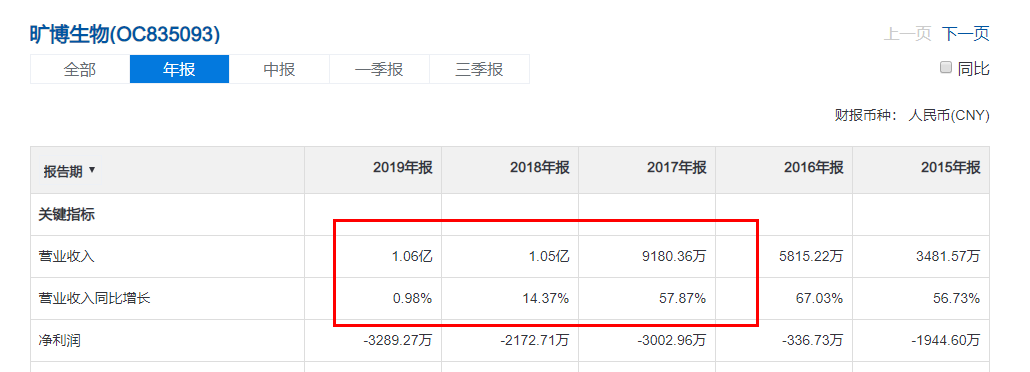

虽然总体营收增长放缓了,但是自主产品增长在加快,并且占比在提升:

目前在研项目42个,未来3年将新增100多项产品进入市场,为临床医院、第三方体检机构提供体外诊断试剂产品。

除了流式产品,公司还有:

结核产品:结核分枝杆菌效应 T 细胞检测试剂盒(酶联免疫斑点法)【QB-Spot】,主要用于肺内外结核辅助诊断和潜伏结核感染筛查。比 1-2 月的传统细菌培养的方法相比,检测速度快,可以在 24-48 小时内检测出人体是否感染结核病;特异性好,不受卡介苗(BCG)接种与环境分枝杆菌影响;灵敏度高,几乎不受个体免疫功能低下影响;其三合一抗原获得

国家专利技术,能真实模拟人体免疫机能反应,大大提高了隐性结核的检出率;基于γ-干扰素释放的检测原理有国内外指南推荐和文献数据支持;适用于肺及肺外结核的辅助诊断,开始在临床应用中替代进口产品(如 T-SPOT/Quanti-FERON.TB GOLD in -Tube)。

化学发光产品:主要应用于体检市场,兼顾临床;公司目前自主研发的肿瘤类检测试剂的拳头产品为角蛋白 18-3A9 测定试剂盒和角蛋白 19-2G2 测定试剂盒,两种试剂盒是国际创新产品,拥有国际专利,用于癌症的体检和临床早期筛查。

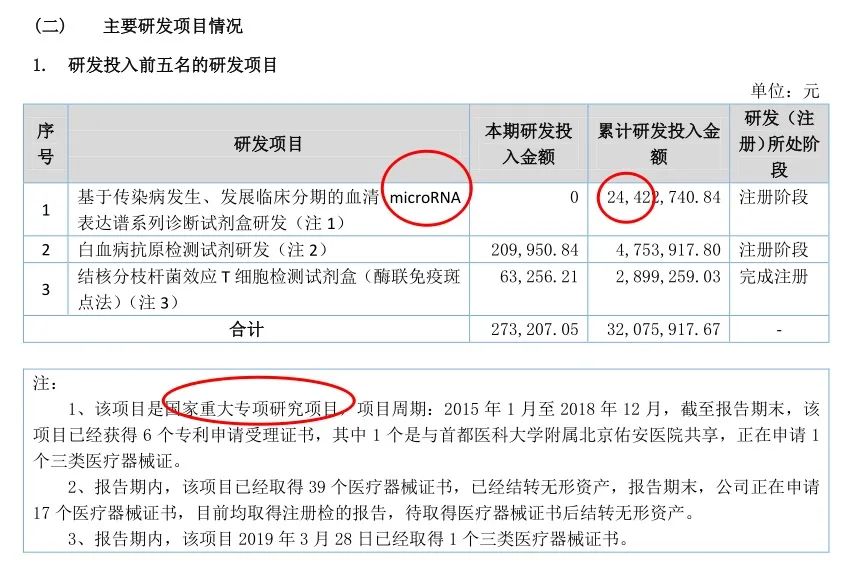

分子诊断产品:公司microRNA产品是临床市场的创新产品,研发技术与世界同步。microRNA产品系列为肝癌诊断试剂盒,肺癌诊断试剂盒,肠胃癌症诊断试剂盒等。其中:肝病诊断试剂盒为国家“十二五”重大专项支持的专利产品,拥有自主知识产权。该试剂盒已进入临床报批阶段,预计进入市场后,将成为公司主力产品 。

2020年09月21日,常州必达科生物科技有限公司通过特定事项协议转让及签署一致行动协议,使得挂牌公司实际控制人、第一大股东变更,第一大股东由上海晨山投资管理有限公司变更为常州必达科生物科技有限公司,控股股东由无控股股东变更为常州必达科生物科技有限公司。常州必达科生物科技有限公司成立于2013年12月,是一家专注于全自动化流式细胞仪及流式临床试剂研发、生产和销售于一体的国家高新企业。必达科生物致力于为临床用户以及科研用户提供流式细胞检测的整体解决方案

因此,旷博生物成为具有流式细胞仪器+试剂的企业,双方的优势互补,实现流式产品领域全产业链的覆盖,推动“设备+试剂”协同发展,打造国内拥有自主知识产权的流式产品全产业链的生产商,增强了竞争优势。

流式细胞检测在临床上用的越来越多,现在可能正处在技术导入期的尾声,已经初步获得临床认可,应用场景不断增加,未来想象空间巨大。

旷博生物最近一次定增价是4.26(2017年),当前价是3.69,而公司当前的内在价值显然远高于2017年,因此当前估值属于偏低范围。

【特别说明】文章中的数据和资料来自于公司财报、券商研报、行业报告、企业官网、公众号、百度百科等公开资料,本人力求报告文章的内容及观点客观公正,但不保证其准确性、完整性、及时性等。文章中的信息或观点不构成任何投资建议,投资人须对任何自主决定的投资行为负责,本人不对因使用本文内容所引发的直接或间接损失负任何责任。

无相关信息